Uma das dúvidas mais frequentes que venho recebendo de investidores nos últimos tempos é:

“O que será dos Fundos Imobiliários caso a Selic volte a subir?”

Como você bem sabe, o desempenho do mercado imobiliário está intimamente ligado aos níveis de taxas de juros.

Quando os juros da economia estão em patamares baixos, vemos um crescimento desse mercado a partir do aumento da procura dos investidores por ativos reais.

Por outro lado, quando os juros se elevam, o mercado imobiliário costuma desaquecer com a tendência de arrefecimento da atividade econômica e a maior atratividade da renda fixa.

Portanto, a dúvida dos investidores é mais do que legítima!

Sem falar que...

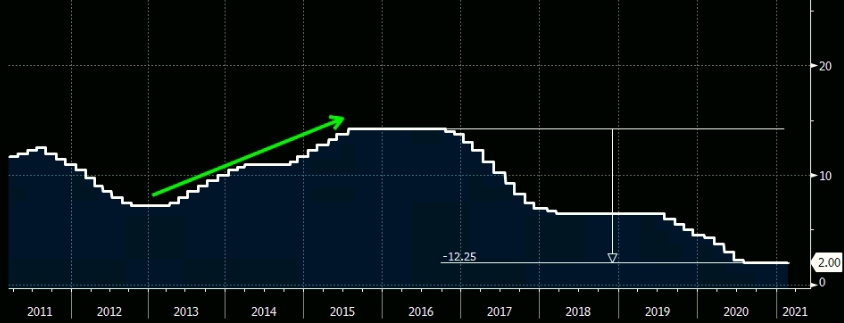

Não vemos altas da Selic desde o longínquo ano de 2015, quando foi encerrado o seu último ciclo de alta em 14,25 por cento.

De 2016 para cá, vimos a Selic cair ladeira abaixo – com exceção da pausa para um café entre os anos de 2018 e 2019, quando ela permaneceu um bom período marcando passo nos 6,5 por cento.

Em um país onde “até o passado é incerto” – parafraseando Pedro Malan –, uma queda de 12,25 ponto percentual do juros básicos da economia em um período de apenas quatro anos é algo sem precedentes.

E seu efeito sobre o mercado de capitais vem sendo revolucionário.

Em 2016, por exemplo, havia apenas 89 mil investidores de FIIs no mercado, ao passo que, atualmente, são mais de 1,2 milhão!

No entanto, como grande parte desses investidores ainda não navegou pelo mercado de FIIs em momentos de alta da taxa básica de juros, as incertezas relacionadas ao movimento tendem a gerar alguma insegurança.

Mas será que o movimento é motivo para você passar noites em claro?

A Selic vai subir!

A questão não é “se” a Selic subirá, mas “quando” e em que velocidade o Copom promoverá o ajuste.

E o mercado já tem o seu palpite...

Atualmente, os juros futuros de curto prazo precificam sete altas próximas a 0,50 pontos percentuais cada ao longo deste ano, podendo a Selic encerrar 2021 em 5,25 por cento.

O mercado também espera outras altas ao longo de 2022, quando o Copom poderia elevar o nosso juro básico para além de 7,75 por cento.

[Fonte: Bloomberg.]

Avaliar se todas essas altas fazem ou não sentido quando olhamos para os atuais fundamentos da nossa economia é algo que exigiria um texto à parte.

O meu ponto é apenas mostrar que o mercado sabe que a Selic vai subir e já precificou o movimento na curva de juros futuros.

Por que essa informação é importante para o investidor de FIIs?

Bananas com bananas

É muito comum que os investidores comparem apenas o dividend yield dos fundos imobiliários com o atual nível da Selic para decidir se vale ou não a pena comprá-los.

Mas essa relação somente é válida se assumirmos que o rendimento do Tesouro Selic/CDI é de fato o melhor comparativo entre as duas opções de investimento, o que não é verdade.

Ao comprarmos um fundo de tijolo, por exemplo, estamos comprando indiretamente imóveis que nos proporcionarão rendimentos corrigidos pela inflação ao longo de décadas.

Assim, o custo de oportunidade do investidor que está avaliando esse ativo não deveria ser o CDI, que é a taxa de juros prefixada de 1 dia, mas sim o rendimento real de um título longo do governo, como o caso do Tesouro IPCA+ com juros semestrais 2050 (NTN-B 2050), por exemplo.

São as taxas desses títulos longos acrescidas de um prêmio de risco que levamos em conta na hora de estimar o valor justo de determinado imóvel e/ou FII de tijolo, pois somente assim comparamos "bananas com bananas”.

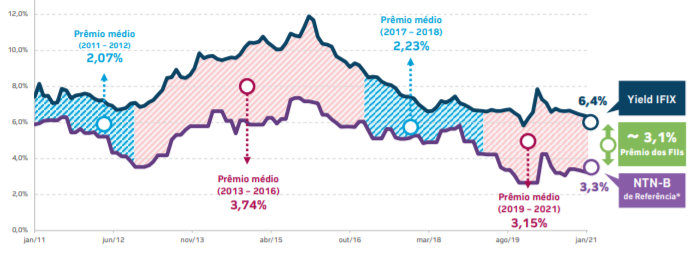

Historicamente, o prêmio de risco médio exigido pelo investidor de FIIs é próximo de 3 pontos porcentuais sobre o rendimento do Tesouro IPCA+ de longo prazo, sendo que o patamar atual está pouco acima desse valor.

Mas é importante destacar que esse valor varia ao longo do tempo, assim como de fundo para fundo.

[Histórico do prêmio do IFIX em relação ao Tesouro IPCA+ de longo prazo. Fonte: Hedge Investments, B3 (SA:B3SA3) e Economática.]

A questão aqui é que as atuais taxas dos Tesouro IPCA+ de longo prazo já estão levando em conta todas as altas que o mercado estima para a Selic entre hoje e o vencimento de cada um desses títulos.

Com isso, podemos entender que boa parte do movimento do ciclo de alta está precificada em alguma medida nos atuais preços dos fundos de maneira geral.

Conclusão

Isso significa que você não deve permanecer atento ao cenário?

De forma alguma!

Caso o mercado reprecifique as altas da Selic para cima ou em velocidade superior à imaginada hoje, por qualquer motivo que seja, as taxas desses títulos longos tenderão a se elevar, o que poderia causar uma desvalorização nas cotas de muitos FIIs.

Por isso, é importante seguir acompanhando atentamente a trajetória da inflação, além dos riscos fiscais que ainda pairam sobre o país, pois esses riscos impactam diretamente o patamar do juro longo.

Por fim, ainda que a alta da Selic possa causar alguma desvalorização nos FIIs devido ao receio dos investidores, alguns fundos imobiliários tenderiam a ser menos impactados que outros. Muitos fundos de papel, por exemplo, podem até se beneficiar desse movimento.

Abraços e até a próxima!