Os títulos do Tesouro Americano protegidos pela inflação, mais conhecidos pela sigla em inglês TIPS, podem acabar direcionando a política monetária do Federal Reserve (Fed), já que a queda dos rendimentos reais indicam uma economia fraca e uma tendência ao afrouxamento.

Até mesmo investidores que não estão interessados na rentabilidade de -0,91 desses papéis com vencimento em 10 anos acompanham de perto sua movimentação, em busca de sinais em relação ao que o Fed pode fazer.

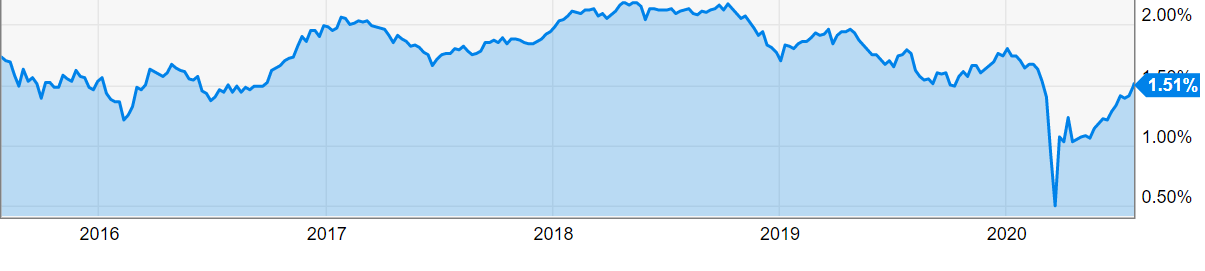

Os TIPS descontam as expectativas de inflação do rendimento nominal dos treasuries (títulos do governo dos EUA), que atualmente é de 0,60% para 10 anos. O fato é a os juros em níveis historicamente baixos, como indica o gráfico de preços acima, que se move em sentido inverso aos rendimentos, apontam para uma economia fraca e a continuidade da acomodação monetária por parte do Fed.

Os rendimentos dos TIPS refletem o pessimismo com as chances de um rápido repique econômico, em meio ao ressurgimento de infecções de covid-19. Também refletem a crença de que o Fed fará mais – embora isso só fique claro depois da reunião de dois dias do Comitê Federal de Mercado Aberto (Fomc, na sigla em inglês) nesta semana, mesmo que o banco central só forneça pistas.

Taxa de equilíbrio e incerteza geopolítica geram volatilidade nos rendimentos

Se os investidores julgarem que o presidente do Fed, Jerome Powell, não está sendo suficientemente “dovish” em seus comentários na quarta-feira, após a reunião do Fomc, os rendimentos reais podem subir. Mas os analistas esperam que Powell cumpra as expectativas e estão aconselhando seus clientes a ficarem comprados em TIPS, na medida em que a queda dos rendimentos reais são um reflexo do aumento dos preços dos papéis.

Um dos indicadores considerados na relação entre os rendimentos reais e nominais é a chamada taxa de equilíbrio; e a diferença entre as duas rentabilidades aponta para a taxa de inflação esperada.

A taxa de equilíbrio dos papéis de 10 anos saltou de 1,06%, em 1 de maio, para 1,51% na última sexta-feira, em comparação com a mínima de 11 anos a 0,50% em meados de março, com o aparecimento da pandemia, de acordo com cálculos do Fed de St. Louis.

Na lógica distorcida dos mercados, isso indica que os investidores estão esperando uma inflação maior, pois uma economia fraca forçará o Fed a aumentar o estímulo, o que deve impulsionar os negócios.

A elevação da taxa de equilíbrio historicamente sinaliza uma perspectiva econômica melhor. Isso, por sua vez, impulsiona as ações, alimentando o rali do mercado.

Uma das medidas que o Fed pode adotar para impulsionar a economia é a mudança em suas compras de títulos para a ponta mais longa da curva dos treasuries, à medida que vai da estabilização dos mercados ao estímulo da economia, puxando para baixo a rentabilidade no longo prazo.

Entretanto, a incerteza geopolítica – particularmente a escada das tensões entre China e EUA – já provocou um declínio na rentabilidade dos treasuries de 30 anos para cerca de 1,25%.

Isso foi contrabalançado, na segunda-feira, pelas notícias de que a empresa de biotecnologia Moderna Therapeutics (NASDAQ:MRNA) estava embarcando no maior ensaio já feito da vacina contra o coronavírus, fazendo com que os rendimentos dos papéis de 10 e 30 anos atingissem a mínima na sexta-feira. Ao mesmo tempo, os rumores de que o congresso deve ampliar o estímulo fiscal está acendendo um sinal de alerta na recuperação econômica.

Cabe aos formuladores da política do Fed lidar com esses altos e baixos. O cenário é tão opaco que muitos analistas acreditam que o Fed tentará soar “dovish”, sem adotar, entretanto, novas medidas, sem falar na introdução de novos instrumentos de controle da curva a termo.

Os participantes do Fomc tem discutido a possibilidade de estabilizar alguns vencimentos a uma determinada rentabilidade, com base no modelo adotado pelo Japão e a Austrália, que gerenciam as expectativas dessa maneira. Isso permitiria que o Fed colocasse um teto nas taxas de longo prazo, ainda que as taxas de curto prazo estejam próximas de zero.

Esse tipo de compra de títulos é diferente da chamada “flexibilização quantitativa”, pois o Fed se comprometeria a manter um determinado preço, independente de quantos títulos deva adquirir, em vez de se comprometer com determinado volume de compras.

O Fed não deve adotar essa nova estratégia da noite para o dia. O máximo que Powell deve fazer agora é atualizar os mercados sobre a discussão no Fed e talvez fornecer algumas projeções.