Desde criança, eu já contemplava a insustentabilidade das coisas. Que me lembre, a primeira vez foi ponderando a breve durabilidade dos meus tênis, cujas solas se gastavam rapidamente. Era muito atrito! Cresci numa época em que entretenimento sedentário e eletrônico se resumia à televisão.

Mesmo assim, além do limite de tempo, imposto pela minha mãe, meu pai deu um sumiço na nossa TV - que nem era colorida! Deixou-a trancada num maleiro por um ano. Moleque tinha que crescer ao ar livre, correr, pular muros, trepar em árvores, subir no telhado, jogar bets, andar de bicicleta, esfolar-se, gastar energia e chegar em casa cansado e sujo. Isso fazia parte de uma infância saudável, promovendo desenvolvimento físico, social e emocional. Entre os amigos, contar cicatrizes e machucados era contar vantagem. Muitas vezes, ao tirar as calças, tinha que molhar o joelho antes, para descolar o jeans grudado às feridas secas. Criança bem nutrida também comia casquinha de machucado! Mas o comportamento na infância parece ter mudado bastante.

Tudo muda. Por isto, na economia e nos mercados financeiros, precisamos estar atentos. Constantemente. Por melhor que seja uma análise, ela não é definitiva ou permanente.

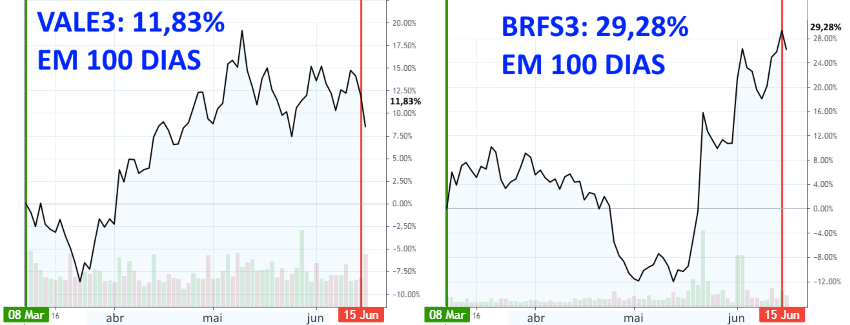

Não sou de publicar análises com frequência e, muito menos, citar os papeis em minha carteira pessoal. Mas, este ano, muitos amigos me pediram sugestões. No início de março, resolvi fugir ao costume e escrevi sobre quatro papeis, nos quais, eu me posicionara (artigo). Quem seguiu aqueles palpites, não se arrependeu. Da publicação, até o fechamento desta terça-feira (15/6/2021), as rentabilidades obtidas foram:

Mas, justamente por ter fugido ao hábito, citando papéis específicos e sugerindo-os para longo prazo, sinto-me na obrigação de atualizar minhas perspectivas. Novos fatos mudaram parte daquela minha análise. E optei por reduzir minha exposição às ações, realizando boa parte dos lucros. Uma das razões foi a atuação do Fed no reverse repo market (operações compromissadas), onde o Fed tomou dinheiro de volta do mercado, cedendo títulos de sua carteira às instituições interessadas. Parece que o Fed tenta evitar que estas instituições privadas baixem mais ainda os juros, por conta própria, ao trocar um excesso de dólares pelos títulos mais escassos de maior qualidade.

Lembre-se que a maior demanda por títulos aumenta seus preços e, consequentemente, abaixa seus juros. Juros são a diferença entre o preço pago na aquisição e o valor do título na data do vencimento.

Os leitores daqueles meus três artigos, todos publicados no mês de março, deverão ter isto em mente. Assim como minhas considerações atuais. Paradoxalmente, elas contradizem as declarações do presidente do Federal Reserve (banco central americano), divulgadas na tarde desta quarta-feira.

Jerome Powell advertiu sobre a possibilidade de uma elevação antecipada da taxa básica de juros americanos, embora não em 2021. Ficou a ideia de que o Fed reconhece uma maior ameaça inflacionária. Tal risco justificaria a elevação dos juros.

Desde o ano passado, até algumas semanas atrás, eu realmente temia a inflação. Baseava-me em alguns fatores. Entre eles:

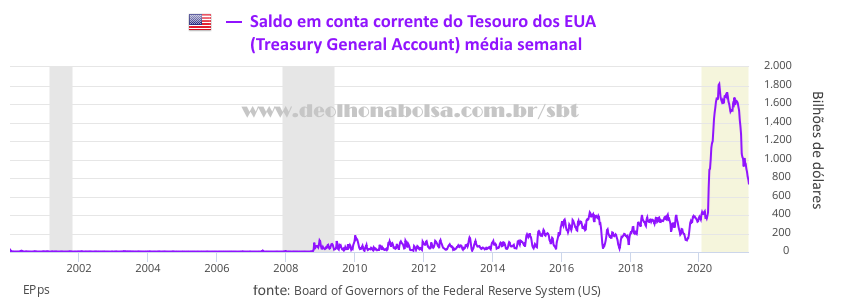

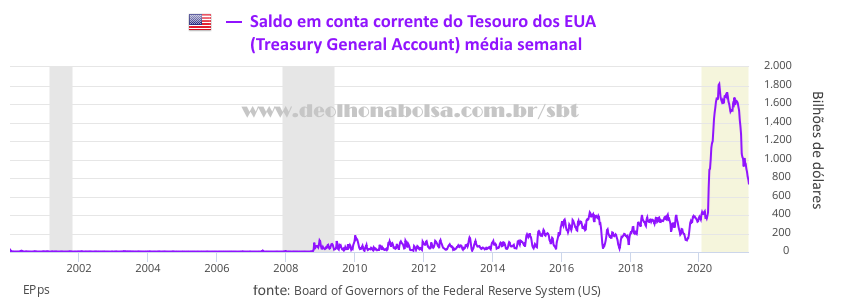

- o enorme saldo da conta corrente do Tesouro americano (Treasury General Account), que acabaria injetado na economia;

- o auxílio financeiro distribuído à população, talvez se estendendo mais adiante como uma renda básica universal;

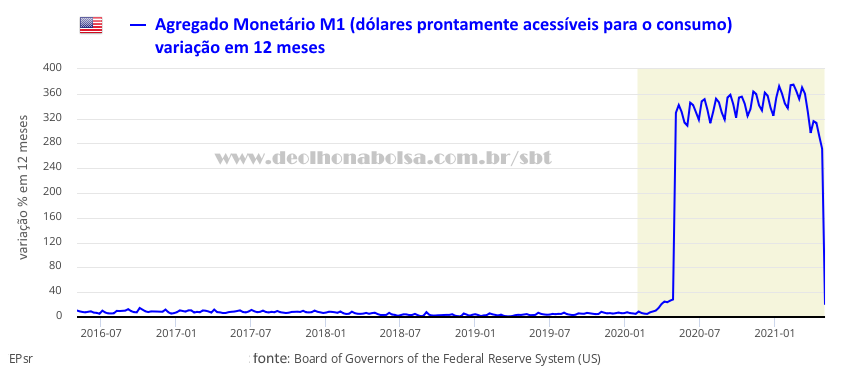

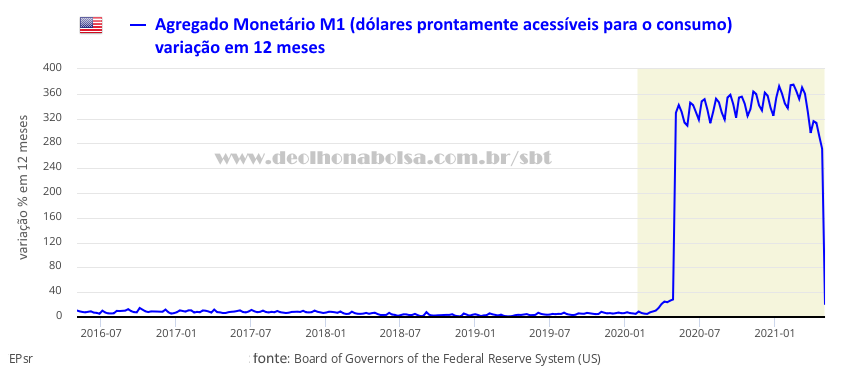

- o aumento do agregado monetário M1 (estoque de dólares prontamente acessíveis ao consumo);

- a alta nos preços das principais commodities agrícolas e metálicas (cobre e aço, por exemplo);

- e a necessidade de monetizar a (já impagável?) dívida pública americana - maior do mundo, e que dificilmente será reduzida com mais impostos.

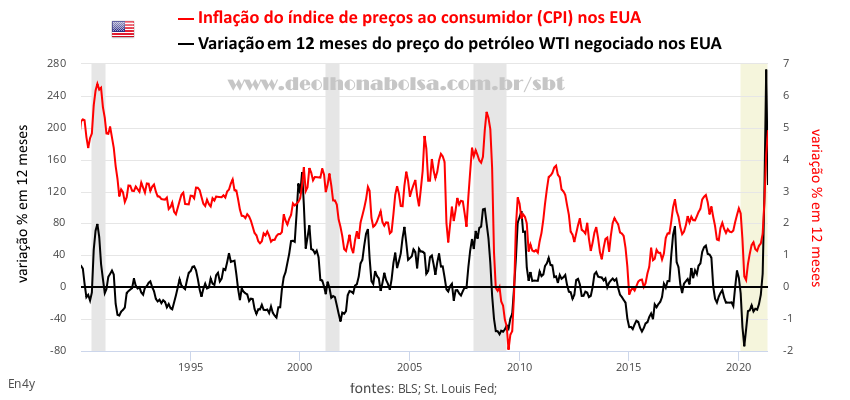

Realmente tivemos dois meses de destaque de inflação nos EUA: abril e maio. Ao comparar os preços destes meses, com os de abril e maio do ano anterior (pleno pânico da pandemia), fica justificada uma grande alta. A base de comparação, em 2020, foi muito baixa. Os preços do petróleo caíram violentamente naquele primeiro isolamento social. Em abril de 2020, os preços ficaram negativos no mercado futuro. Quem tinha o compromisso de receber o petróleo estava pagando para que outro ficasse com a commodity. Afinal, já não havia onde estocar tanto petróleo, pelo qual não havia demanda.

Série Especial – Inflação nos EUA: a Batalha entre Fed e Mercado

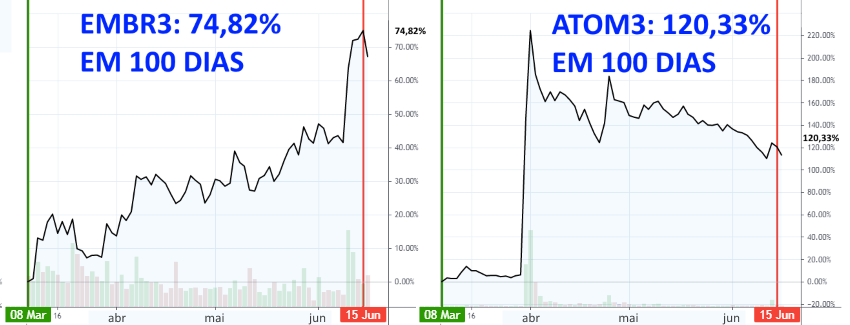

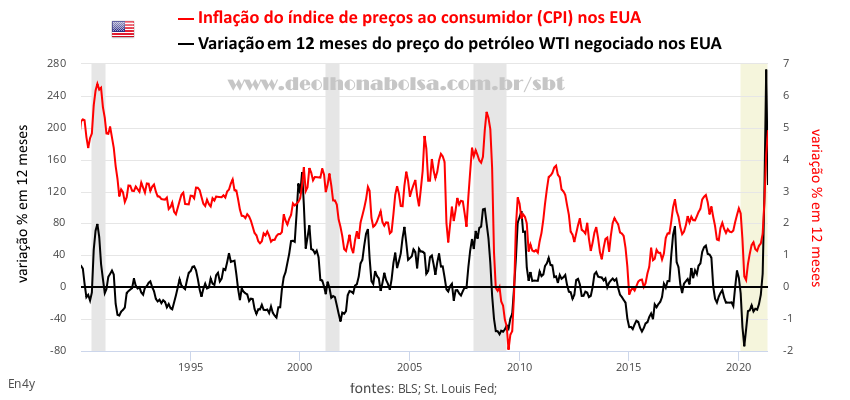

O gráfico abaixo mostra a inflação anual no custo de vida americano, em contraposição à variação anual nos preços do petróleo. Fica clara a correlação entre ambas.

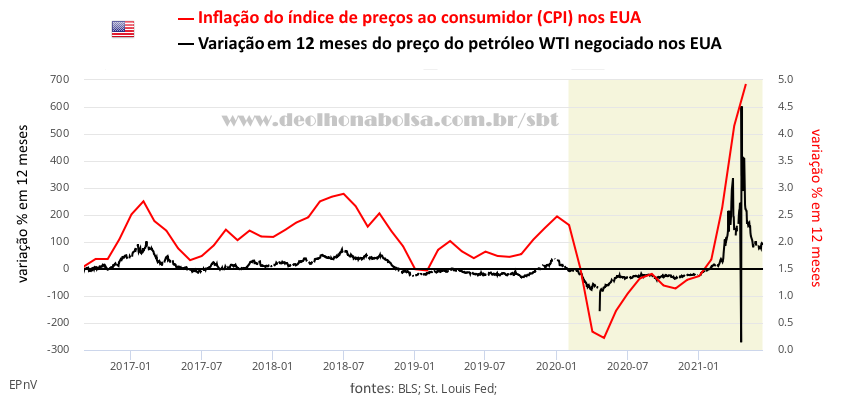

Assim como petróleo (fonte de energia) foi o grande vilão da inflação americana, ele já sugere uma remissão para os próximos meses. A inflação é divulgada apenas uma vez por mês, cerca de 12 dias após o fechamento de cada mês. Quanto ao petróleo, sua cotação é disponível diariamente. Isto nos permite observá-lo como um indicador antecedente da inflação. O período mais recente, visualizado no gráfico abaixo, mostra a desaceleração nos preços do petróleo, já sugerindo uma queda da inflação nos EUA.

O saldo na conta corrente do Tesouro americano (Treasury General Account), que outrora também sugeria maior ameaça de inflação, já recuou bastante:

O agregado monetário M1 (que compreende os dólares prontamente acessíveis para o consumo) também já mostra um grande abrandamento na sua variação ano-a-ano.

Quanto ao dinheiro distribuído à população, ficou evidente que muitos dos beneficiados não demonstraram interesse em voltar a trabalhar. As vagas de emprego aumentaram, sem que muitos desocupados se interessassem em preenchê-las. Fica a ideia de que a renda básica universal, se útil para uma demagogia eleitoreira, pode ser um tiro no pé para o financiamento do governo. O interesse governamental na UBI (Universal Basic Income) seria aumentar a demanda de consumo, gerando uma inflação que corroesse a exorbitante dívida acumulada. Mas se a UBI prejudica alguns negócios, que não encontram pessoas interessadas em voltar a trabalhar, a coisa não vai funcionar. Estes negócios, enfraquecidos ou falidos pela falta de trabalhadores, implicariam em menos impostos e receitas para o governo.

O gráfico abaixo mostra a inflação anual no custo de vida americano, em contraposição à variação anual nos preços do petróleo. Fica clara a correlação entre ambas.

Assim como petróleo (fonte de energia) foi o grande vilão da inflação americana, ele já sugere uma remissão para os próximos meses. A inflação é divulgada apenas uma vez por mês, cerca de 12 dias após o fechamento de cada mês. Quanto ao petróleo, sua cotação é disponível diariamente. Isto nos permite observá-lo como um indicador antecedente da inflação. O período mais recente, visualizado no gráfico abaixo, mostra a desaceleração nos preços do petróleo, já sugerindo uma queda da inflação nos EUA.

O saldo na conta corrente do Tesouro americano (Treasury General Account), que outrora também sugeria maior ameaça de inflação, já recuou bastante:

O agregado monetário M1 (que compreende os dólares prontamente acessíveis para o consumo) também já mostra um grande abrandamento na sua variação ano-a-ano.

Quanto ao dinheiro distribuído à população, ficou evidente que muitos dos beneficiados não demonstraram interesse em voltar a trabalhar. As vagas de emprego aumentaram, sem que muitos desocupados se interessassem em preenchê-las. Fica a ideia de que a renda básica universal, se útil para uma demagogia eleitoreira, pode ser um tiro no pé para o financiamento do governo. O interesse governamental na UBI (Universal Basic Income) seria aumentar a demanda de consumo, gerando uma inflação que corroesse a exorbitante dívida acumulada. Mas se a UBI prejudica alguns negócios, que não encontram pessoas interessadas em voltar a trabalhar, a coisa não vai funcionar. Estes negócios, enfraquecidos ou falidos pela falta de trabalhadores, implicariam em menos impostos e receitas para o governo.

Ao contrário do Banco Central, o governo não cria dinheiro do nada. Para conseguir oferecer uma renda básica, o governo precisa recolher impostos. Também é importante lembrar que, quando o governo dá dinheiro à população, ele fomenta um maior custo de vida. E a inflação é sempre o pior dos impostos, pois não há isenção para os mais pobres. Custos de alimentos, habitação e transportes costumam drenar toda, ou quase toda, a renda das pessoas simples. Renda básica, com dinheiro perdendo valor, não aumenta o nível de vida da maioria. Só uma maior produtividade garante maior acesso da população a bens e serviços – isto sim melhora a qualidade de vida. Se a renda básica tende a elevar preços e diminuir o número de trabalhadores produtivos, ela só estará prejudicando a qualidade de vida da maioria.

Também existem restrições legais e constitucionais impedindo o banco central de criar dinheiro para que o governo distribua à população. A justificativa institucional de um banco central é justamente promover estabilidade de preços e menores níveis de desemprego.

Para monetizar a dívida pública, mais fácil seria uma enorme desvalorização do dólar perante o ouro, promovida pelo Tesouro americano. Isto diminuiria rapidamente o endividamento público, através das próprias reservas de ouro do governo americano. Mas não acredito que possa acontecer tão facilmente ou tão cedo... Diante da minha perspectiva de desinflação nos EUA, diminuí muito a minha exposição ao ouro, bem como minha aposta na desvalorização do dólar. Foi em fevereiro do ano passado que me posicionei no ouro. Foi bom até agosto de 2020. De lá para cá, o ouro só devolveu parte daquela alta. Voltarei a aumentar minha posição no metal precioso só quando enxergar novos indícios de maior inflação da economia e uma desvalorização do dólar. E o ouro, caindo mais esta semana, parece endossar mais a minha análise, do que embasar o discurso do Fed. Não há muitas dúvidas de que o banco central é muito mais reativo, do que preventivo.

Também existem restrições legais e constitucionais impedindo o banco central de criar dinheiro para que o governo distribua à população. A justificativa institucional de um banco central é justamente promover estabilidade de preços e menores níveis de desemprego.

Para monetizar a dívida pública, mais fácil seria uma enorme desvalorização do dólar perante o ouro, promovida pelo Tesouro americano. Isto diminuiria rapidamente o endividamento público, através das próprias reservas de ouro do governo americano. Mas não acredito que possa acontecer tão facilmente ou tão cedo... Diante da minha perspectiva de desinflação nos EUA, diminuí muito a minha exposição ao ouro, bem como minha aposta na desvalorização do dólar. Foi em fevereiro do ano passado que me posicionei no ouro. Foi bom até agosto de 2020. De lá para cá, o ouro só devolveu parte daquela alta. Voltarei a aumentar minha posição no metal precioso só quando enxergar novos indícios de maior inflação da economia e uma desvalorização do dólar. E o ouro, caindo mais esta semana, parece endossar mais a minha análise, do que embasar o discurso do Fed. Não há muitas dúvidas de que o banco central é muito mais reativo, do que preventivo.

LEIA MAIS: Liquidação no Ouro e as Reações de Euforia e Medo após Anúncio do Fed

Desde abril, os próprios juros de dez anos nos EUA já mostravam uma menor expectativa de inflação.

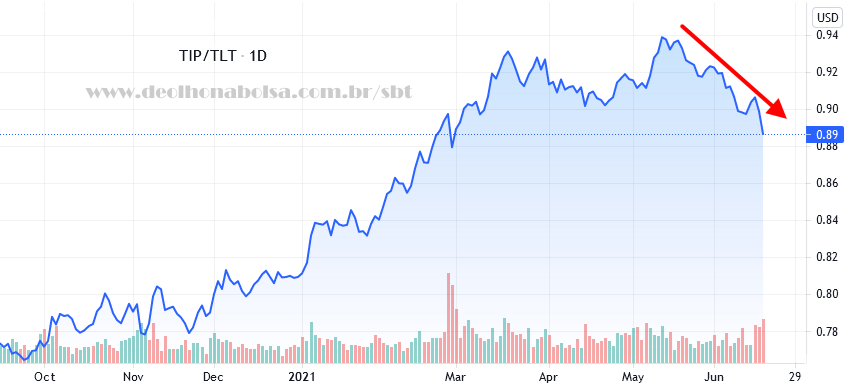

Melhor indicador ainda da queda na percepção de inflação pelo mercado é a relação plotada abaixo. O gráfico mostra o ETF de títulos públicos protegidos contra a inflação (TIP), dividido pelo ETF de títulos públicos convencionais (prefixados e não indexados à inflação) de vinte anos ou mais (TLT). Desde a segunda semana de maio, esta razão mostra que a maioria do dinheiro no mercado já enxergava uma queda da inflação futura. Aquela que Jay Powell sugeriu esta semana.

Soja, milho, e trigo também recuaram nos preços.

O Fed estava correto antes, ao dizer que a inflação seria transitória. Estranhei foi esta postura diferente, agora, justamente quando dados sugerem uma nova desinflação...

Enfim, o tempo dirá quem está certo...

Desde abril, os próprios juros de dez anos nos EUA já mostravam uma menor expectativa de inflação.

Melhor indicador ainda da queda na percepção de inflação pelo mercado é a relação plotada abaixo. O gráfico mostra o ETF de títulos públicos protegidos contra a inflação (TIP), dividido pelo ETF de títulos públicos convencionais (prefixados e não indexados à inflação) de vinte anos ou mais (TLT). Desde a segunda semana de maio, esta razão mostra que a maioria do dinheiro no mercado já enxergava uma queda da inflação futura. Aquela que Jay Powell sugeriu esta semana.

Soja, milho, e trigo também recuaram nos preços.

O Fed estava correto antes, ao dizer que a inflação seria transitória. Estranhei foi esta postura diferente, agora, justamente quando dados sugerem uma nova desinflação...

Enfim, o tempo dirá quem está certo...