- Depois de um janeiro favorável, os investidores devem se preparar para mais volatilidade nas próximas semanas, com o início de um novo mês.

- Fevereiro promete ser um mês difícil em Wall Street, em meio a vários eventos relevantes que afetarão o mercado.

- Todos os olhares estarão voltados para o próximo relatório de empregos dos Estados Unidos e os dados de inflação do IPC, além de mais balanços corporativos.

- Navegue nesta temporada de balanços de forma ágil e eficiente com ProTipos - agora com até 50% de desconto!

- Previsão: Acredito que os números provavelmente mostrarão que nem a inflação nem a inflação básica estão caindo rápido o suficiente para que o Fed interrompa seus esforços de combate à inflação.

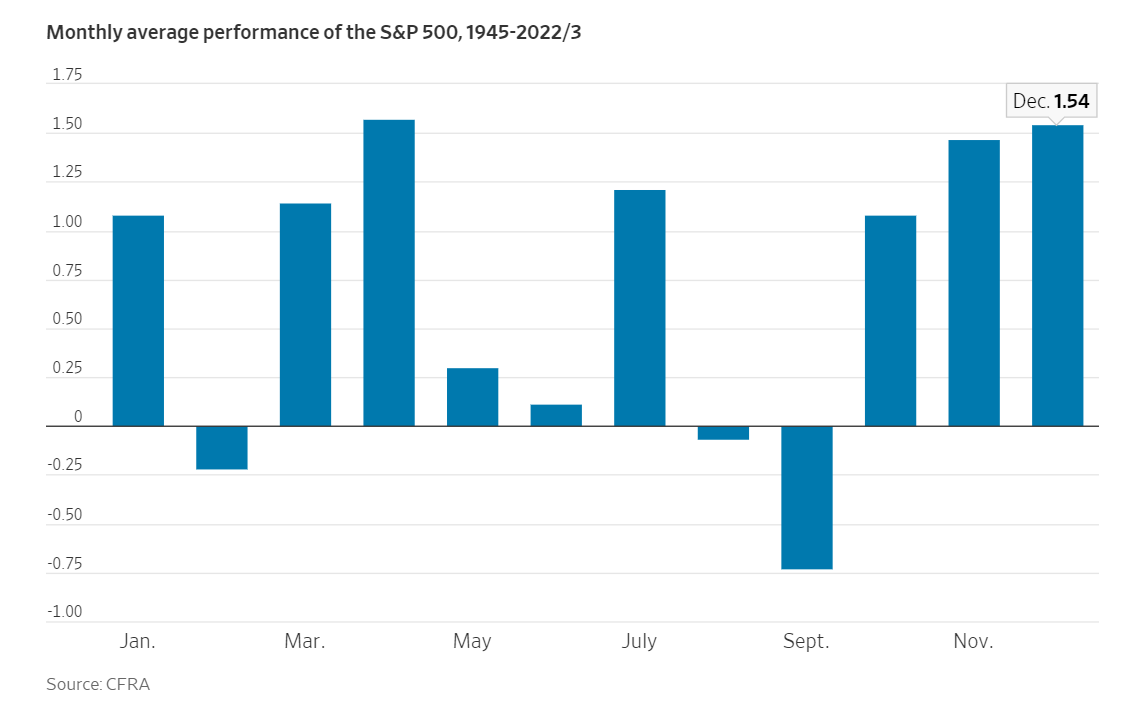

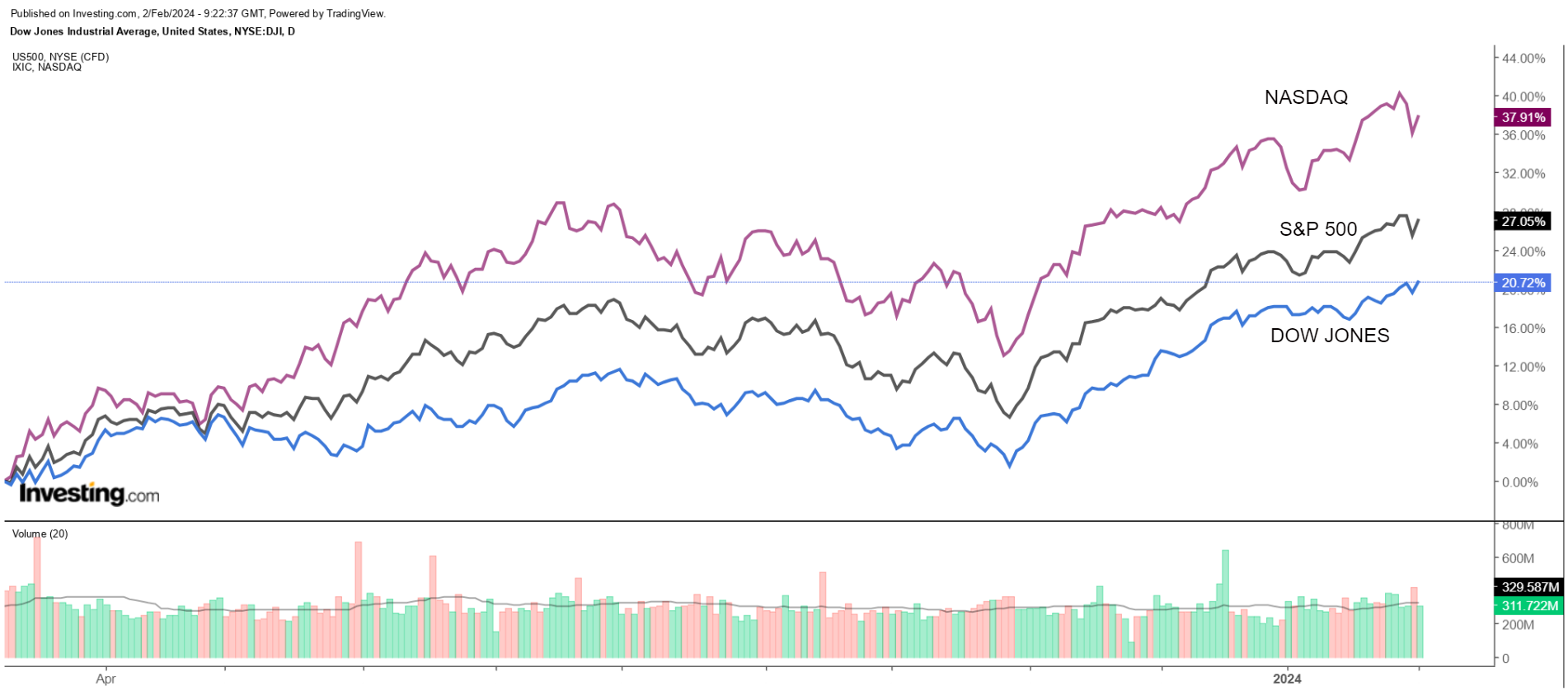

Depois de um janeiro relativamente forte, os investidores devem se preparar para mais volatilidade em fevereiro, que tem a fama de ser um dos piores meses do ano para o mercado de ações.

Desde 1945, o S&P 500 teve uma perda média de cerca de -0,3% em fevereiro.

Isso se compara a um ganho médio de aproximadamente +0,8% para os outros meses do calendário. O índice de referência recuou -2,6% no último fevereiro, à medida que os investidores se preocupavam com os planos agressivos de alta de taxas do Federal Reserve.

De fato, o Fed ainda é o principal fator dos sentimentos dos investidores e da movimentação dos preços das ações, com muitos especulando recentemente sobre quando o banco central dos EUA poderia começar a reduzir as taxas de juros.

No momento deste texto, após o relatório de empregos de hoje, surpreendentemente acima das estimativas, que mostrou que a economia dos EUA criou 353.000 empregos contra uma estimativa de 187.000 em janeiro, os mercados financeiros viram cerca de 65% de chance de o Fed manter as taxas nos níveis atuais em março, comparado a uma probabilidade de 35% de um corte de taxa de um quarto de ponto.

Falando na coletiva de imprensa pós-reunião na quarta-feira, o presidente do Fed, Jerome Powell, observou que o mercado de trabalho e o crescimento econômico podem precisar moderar para finalmente atingir o objetivo do Fed de trazer a inflação de volta ao seu alvo de 2%.

"O resumo executivo seria que o crescimento é sólido a forte... 3,7% de desemprego indica que o mercado de trabalho é forte", disse o chefe do Fed. "Vamos ser honestos, esta é uma boa economia", ele acrescentou.

Olhando para maio, os investidores acreditam que há cerca de 90% de chance de que as taxas estejam mais baixas no final dessa reunião, conforme o Ferramenta de Monitoramento da Taxa do Fed do Investing.com.

Com os investidores continuando a avaliar as perspectivas para as taxas de juros, inflação, e a economia, muito estará em jogo no mês que vem.

Relatório do IPC dos EUA: terça-feira, 13 de fevereiro

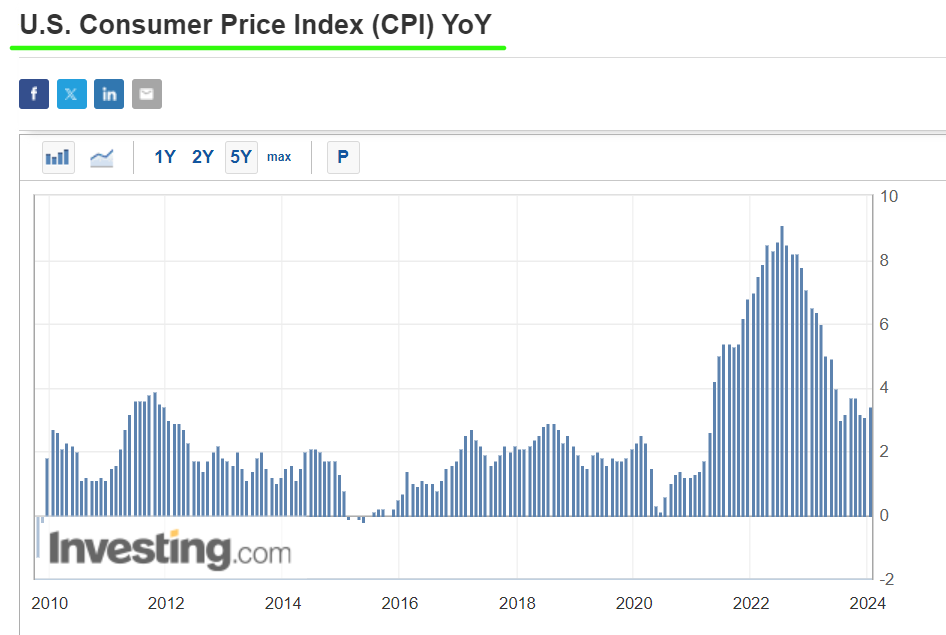

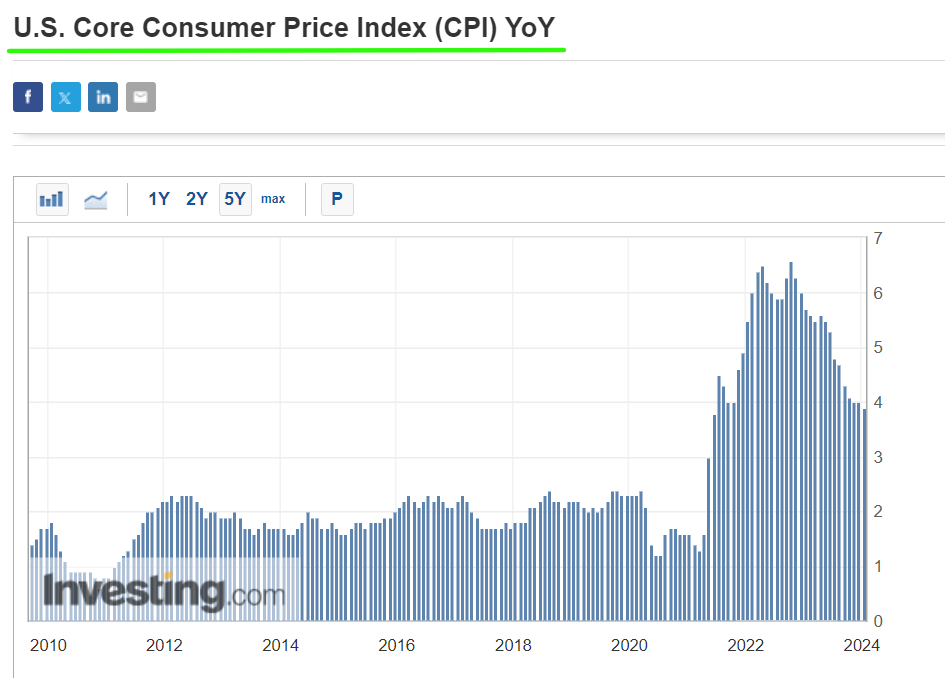

O governo dos EUA divulgará o relatório do IPC de janeiro na terça-feira, 13 de fevereiro, às 8h30 ET e os números provavelmente mostrarão que os preços continuam a aumentar em um ritmo quase duas vezes maior do que a meta do banco central.

Embora ainda não tenham sido definidas previsões oficiais, as expectativas para o IPC anual variam de um aumento de 3,2% a 3,6%, em comparação com um ritmo anual de 3,4% em dezembro.

O índice de preços ao consumidor, que é acompanhado de perto, caiu substancialmente desde o verão de 2022, quando atingiu o pico de quatro décadas de 9,1%, no entanto, a inflação ainda está subindo muito mais rápido do que a taxa de 2% que o Fed considera saudável.

Enquanto isso, as estimativas para o número anual do núcleo do IPC - que não inclui os preços de alimentos e energia - giram em torno de 3,7%-4,0%, em comparação com a leitura de 3,9% de dezembro.

A figura subjacente do núcleo é observada de perto pelos funcionários do Fed, que acreditam que ela fornece uma avaliação mais precisa da direção futura da inflação.

Durante a coletiva de imprensa pós-reunião do decisão de juros na quarta-feira, Powell disse que os cortes nas taxas de juros não seriam apropriados até que houvesse "maior confiança de que a inflação está se movendo" em direção à meta de 2% do banco central.

"A inflação ainda está muito alta. O progresso contínuo em reduzi-la não está garantido", alertou Powell.

Portanto, mantenho a opinião de que o ambiente atual não é indicativo de um Fed que precisará mudar de política e ainda há um longo caminho a percorrer antes que os formuladores de políticas estejam prontos para declarar a missão cumprida na frente da inflação. A temporada de resultados do 4º trimestre continua

Temporada de balanços do 4º tri continua

Os investidores aguardam uma enxurrada de resultados em fevereiro, à medida que a temporada de divulgação de resultados do quarto trimestre de Wall Street continua.

Três ações do grupo 'Sete Magníficas’ divulgaram seus resultados na noite passada, com a Meta Platforms, controladora do Facebook (NASDAQ:META), e o gigante do comércio eletrônico Amazon (NASDAQ:AMZN) entregando lucros e orientações impressionantes, enquanto o fabricante do iPhone Apple (NASDAQ:AAPL) forneceu uma perspectiva para o trimestre de março que decepcionou os investidores.

Olhando para a próxima semana, algumas das empresas notáveis que divulgarão resultados incluem Walt Disney (NYSE:DIS), Caterpillar (NYSE:CAT), McDonald’s Corporation (NYSE:MCD), Pepsico (NASDAQ:PEP), Eli Lilly (NYSE:LLY), Ford (NYSE:F), Uber (NYSE:UBER), Palantir (NYSE:PLTR), Snap, Pinterest (NYSE:PINS) e PayPal (NASDAQ:PYPL).

Na semana seguinte, nomes de destaque, como Coca-Cola (NYSE:KO), Airbnb (NASDAQ:ABNB), Shopify (NYSE:SHOP), Coinbase (NASDAQ:COIN), DraftKings (NASDAQ:DKNG), Roku (NASDAQ:ROKU), Cisco (NASDAQ:CSCO), Arista Networks (NYSE:ANET) e Occidental Petroleum (NYSE:OXY), divulgam seus balanços.

Os varejistas então assumem o centro do palco na segunda metade do mês, quando pesos pesados como Walmart (NYSE:WMT), Home Depot (NYSE:HD), Target, Lowe’s, TJX Companies (NYSE:TJX), Macy’s, Best Buy (NYSE:BBY) e Costco (NASDAQ:COST) entregam seus últimos resultados financeiros.

Outro nome importante a ser observado será a Nvidia (NASDAQ:NVDA), cujos resultados do 4º trimestre estão programados para sair após o fechamento do pregão na quarta-feira, 21 de fevereiro. As ações do gigante de tecnologia de Santa Clara, Califórnia, dispararam 222% no ano passado, subindo junto com o aumento do interesse nos avanços da inteligência artificial (IA).

Vale mencionar que as ações da Nvidia parecem estar extremamente supervalorizadas no momento, de acordo com os modelos quantitativos do InvestingPro, que apontam para um potencial de queda de -16% em relação ao seu valor de mercado atual.

Fonte: InvestingPro

A temporada de balanços do quarto trimestre está quase na metade nos EUA. Das 208 empresas do S&P 500 que relataram até sexta-feira, cerca de 80% superaram as expectativas, de acordo com dados da FactSet.

Em um trimestre típico, 76% das empresas do S&P 500 superam as estimativas.

O que fazer

Embora eu esteja atualmente posicionado comprado no S&P 500, no Nasdaq 100 por meio do SPDR S&P 500 ETF (SPY) e no Invesco QQQ Trust ETF (QQQ), tenho sido cauteloso em fazer novas compras, pois estamos entrando em um dos meses historicamente mais fracos do ano.

Portanto, uma queda em fevereiro não seria surpreendente em minha opinião, já que a recente corrida para recordes será difícil de sustentar diante do cenário atual.

Em resumo, é importante manter a paciência e estar atento às oportunidades. Evitar a compra de ações estendidas e não concentrar muito em uma empresa ou setor específico ainda são importantes.

***

Aviso: este artigo tem fins meramente informativos e não constitui qualquer oferta ou recomendação de investimento.