Quatro grandes bancos brasileiros figuram na lista dos dez mais rentáveis do planeta. O levantamento é da Economatica, que realizou um estudo sobre a rentabilidade dos bancões — aqueles com mais de 100 bilhões de dólares em ativos — em 2021.

Dos 39 bancos de capital aberto, lideram a lista os Estados Unidos — com 19 instituições —, seguidos por Brasil, Canadá e Reino Unido, com quatro bancos cada.

O ranking foi liderado pelos americanos Capital One Financial (NYSE:COF) (SA:CAON34) e Ally Financial (NYSE:ALLY). Na sequência, aparecem Santander Brasil (SA:SANB11), o canadense RBC, Itaú (SA:ITUB4), o americano JPMorgan (NYSE:JPM) (SA:JPMC34), Banco do Brasil (SA:BBAS3), Bradesco (SA:BBDC4), o canadense Bank of Nova Scotia (TSX:BNS) e o americano SVB Financial (NASDAQ:SIVB) (SA:S1IV34).

Como anda o desempenho dos bancos brasileiros?

Apesar dos quatro bancões brasileiros serem reconhecidos pela alta rentabilidade em suas operações, o patrimônio líquido (ROE, na sigla em inglês) vem caindo nos últimos anos.

Enquanto Capital One, Ally Financial, J. P. Morgan, SBV Financial e o Santander Brasil tiveram uma alta expressiva no indicador, Itaú, Bradesco e BB apresentaram uma queda substancial.

A rentabilidade mediana dos quatro bancos brasileiros em 2021 foi de 16,5 por cento, com queda de 6,6 pontos percentuais em relação a 2010.

O estudo cita que os bancos brasileiros tiveram uma sequência de crescimento de 2016 a 2019, mas que foi interrompida em função da pandemia de coronavírus em 2020. No entanto, em 2021, houve uma recuperação de 4,4 pontos.

São bons investimentos?

É um ponto de atenção para o investidor o fato de os bancões não terem altos índices de lucratividade na última década, mesmo estando entre os dez primeiros do mundo no quesito rentabilidade.

No nosso entendimento, uma empresa rentável não necessariamente representa uma empresa lucrativa. Ao olhar para a rentabilidade, gostamos de analisar também o crescimento (ou queda nos lucros) em relação ao patrimônio líquido.

O banco pode ter um ROE alto, mesmo com uma estabilização nos lucros, como temos notado em Itaú (ITUB4), Bradesco (BBDC4), Banco do Brasil (BBAS3) e Santander (SANB11), e ser penalizado pelo mercado pela baixa geração de lucros crescentes em relação ao seu patrimônio — ponto mais importante para a valorização das ações no longo prazo.

É claro, se os lucros ficam estáveis ao longo do tempo (sem crescimento) e o patrimônio também, a rentabilidade será alta, mas a companhia não será lucrativa por conta da ausência de capacidade para gerar crescimento de lucro.

Além disso, a maioria dos bancos tradicionais tem focado mais no segmento de crédito, que é a operação menos rentável, e por consequência traz menos lucro. Para balancear os resultados menores, essas instituições tentam compensar com a parte de seguridades e serviços (mais rentável), porém vêm perdendo mercado para novos bancos e fintechs.

Nossa preferência no segmento

Vemos o BTG Pactual (SA:BPAC11) como uma forma de conseguir bons retornos investindo em uma empresa com lucros sólidos e crescentes.

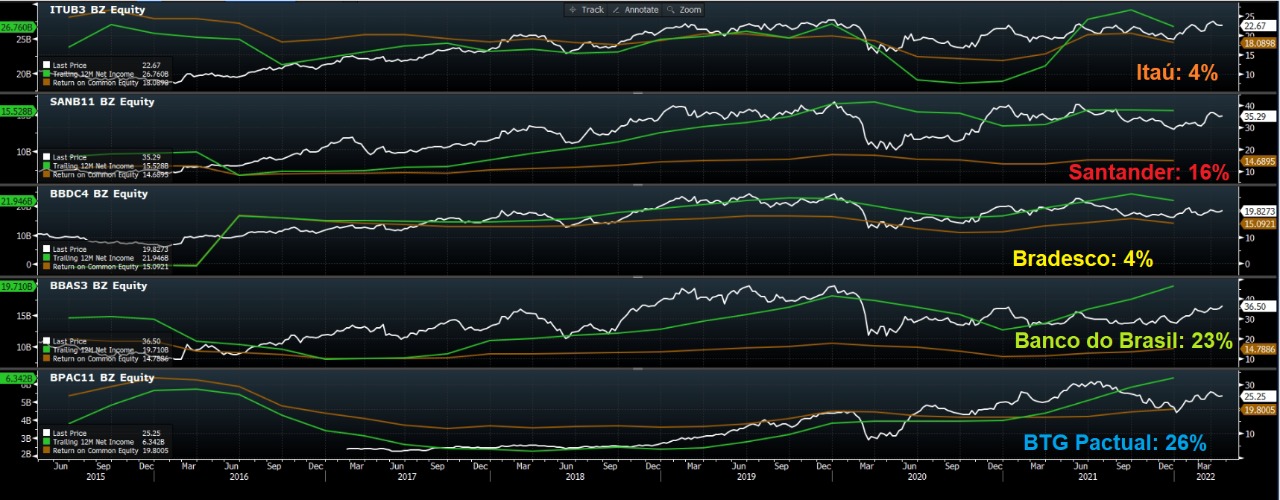

Crescimento médio dos lucros nos últimos cinco anos. Fonte: Bloomberg

Nos últimos cinco anos, o BTG Pactual registrou uma média de crescimento de lucros de +26 por cento, superior aos quatro grandes bancos brasileiros: Itaú e Bradesco empataram em +4 por cento, Santander cresceu +16 por cento e Banco do Brasil avançou +23 por cento.

Em relação ao ROE (linha marrom), BPAC11 também se destaca com 19,80 por cento, e lucros crescentes (linha verde), com rentabilidade acima de Itaú, que entre os bancos tradicionais possui o maior ROE até o momento (18 por cento).

E, como comentamos acima, a longo prazo, as cotações (linha branca) seguem os resultados (lucros - linha verde).

Compre BPAC

Entendemos que os investidores de bancos tradicionais gostam da solidez de uma empresa com 81 anos de história, por exemplo, e do bom pagamento de proventos. No entanto, sem perspectivas de crescimento, faz sentido que a ação fique parada.

Nossa premissa é a seguinte: é mais importante investir em ações de empresas rentáveis, com lucros crescentes, do que investir em uma empresa rentável com lucros estáveis (parados) ao longo do tempo.

Com base no crescimento de resultados, que é acompanhado pela valorização de suas ações no longo prazo, como vimos no gráfico anterior, reiteramos nossa recomendação de compra para as ações do BTG Pactual.