O mercado futuro brasileiro é composto de quatro segmentos: juros, moedas, índices e commodities. É um mercado com bastante liquidez, sendo operado principalmente por aqueles que desejam realizar algum tipo de hedge ou agentes especuladores (extremante importantes, pois garantem a liquidez do mercado e ajudam a formar a expectativa de preços). Na coluna dessa semana, abordarei o mercado de juros futuros e como os investidores podem se proteger da volatilidade no mercado de juros futuros. Será apresentado também como é realizado o ajuste diário desses contratos.

Antes de prosseguir, vale debater inicialmente o significado e a importância da curva de juros em determinado país. Os contratos de juros futuros negociados no mercado dão uma estimativa da expectativa sobre a condução da política monetária do país em termos de taxa básica de juros para determinado período. Diversos fatores impactam as taxas futuras, como inflação, nível de atividade econômica do país, dívida pública, fatores externos (como a curva futura dos EUA), risco político, entre outros. Por isso, não é incomum que a curva apresente alta volatilidade ao longo do tempo. É nesse sentido que surge a importância da proteção de ativos e passivos indexados ao CDI e que será foco da coluna de hoje.

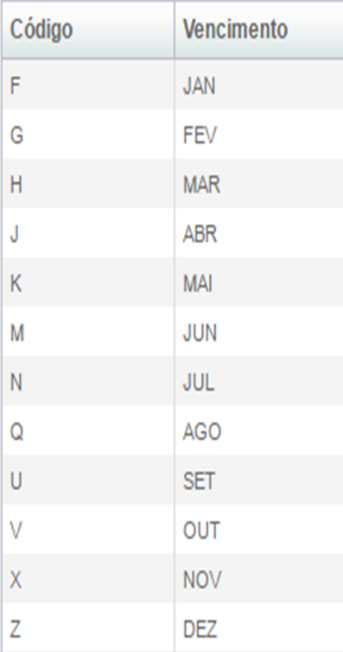

Para negociar esses contratos, conhecidos como contratos DI, o investidor deve depositar junto a alguma corretora um percentual do volume negociado (conhecido como margem) a fim de cobrir possíveis prejuízos decorrentes dos ajustes diários. O ajuste diário é simplesmente o lucro/prejuízo auferido diariamente. Negociar esses contratos, é simples, basta que o investidor adicione o ticker do contrato e realize a operação. Os contratos são negociados mensalmente e para isso é necessário adicionar a letra referente a determinado mês. Por exemplo, o mês de janeiro (mês com maior volume de negociação) é representado pela letra F. As letras de referência de cada mês encontram-se de acordo com a tabela a seguir:

Portanto, caso você queira negociar o vértice de julho deste ano, por exemplo, deve digitar no seu home broker DI1N24. Caso você entre comprando a taxa desse vencimento, é porque acredita na alta da taxa.

Já se entrar vendido, acredita na queda. O contrato vence sempre no primeiro dia útil do mês de referência e o PU teórico de vencimento é igual a 100.000. Essa informação é importante para calcularmos os valores dos ajustes diários em breve.

Como observado anteriormente, o hedger opera no mercado futuro buscando uma proteção contra alguma variação no seu ativo ou passivo. Suponha que a empresa ABC tomou um empréstimo de R$ 100 milhões no dia 29/01/2024 com vencimento em 01/03/2024 e fixada em 100% do CDI. Normalmente, as empresas buscam maior previsibilidade em relação ao seu fluxo de caixa e, para isso, devem hedgear suas operações sujeitas a possíveis variações do mercado. Nesse exemplo, é evidente que o principal risco da empresa ABC é uma possível subida da taxa básica de juros, porque isso implicaria em mais juros pagos ao seu credor. Nesse caso, dizemos que a empresa está vendida em DI. Para realizar o hedge no mercado futuro de juros, é necessário realizar a operação contrária à da operação financeira original, ou seja, a empresa deve entrar comprada em DI, de preferência em contratos com o mesmo vencimento de sua dívida. Caso isso não seja possível, o hedge não será perfeito, porém mesmo assim há alguma proteção em relação à taxa de juros. Há algumas formas de mitigar esse problema, mas é assunto para outra oportunidade.

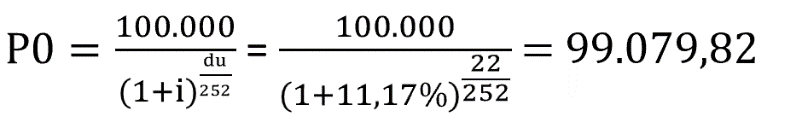

Nesse exemplo, a empresa deve comprar o DI de março (vencimento no primeiro dia do mês, ou seja, 01/03/2024). O primeiro passo nesse caso é calcular o número de contratos necessários para o hedge e, para isso, é necessário calcular o PU da negociação. Considerando-se que o valor teórico no vencimento é de 100.000, que o DI negociado durante o dia 29/01/2024 foi 11,17% e que o número de dias úteis entre 29/01/2024 e 01/02/2024 (exclusive) é de 22 dias úteis, o PU (chamado aqui de P0) do dia 29/01/2024 é calculado como:

Para calcular o número de contratos, basta dividir o valor do empréstimo (100 milhões) pelo P0. Nesse caso, encontra-se um total de 1.009,29. Como não é possível comprar 0,29 contrato, vamos arredondar esse valor para 1.009 contratos. O ajuste diário do primeiro dia é feito comparando-se o PU negociado (calculado acima) com o preço de ajuste do final do dia, que será chamado de PAt. A fórmula do PAt é a mesmo do P0, mudando apenas a taxa (i) considerada (taxa do ajuste diário, divulgada pela B3 (BVMF:B3SA3) e calculada pela média ponderada por volume de negócios realizados entre 16:10 e 16:20). Vamos supor que a taxa tenha sido de 11% no dia de negociação.

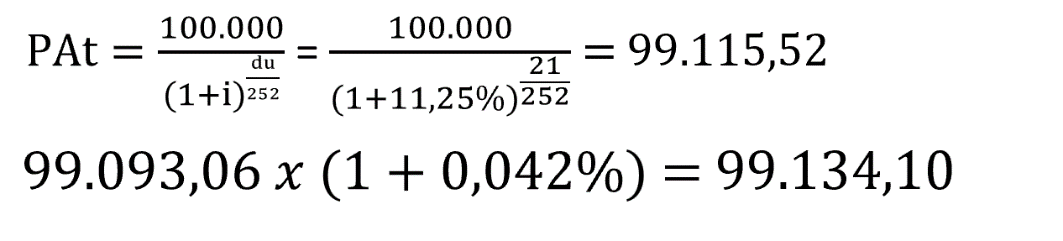

O ajuste diário no dia de negociação para a posição comprada é P0 – PAt. Como a taxa caiu e a empresa está comprada, o resultado encontrado deve ser negativo. Nesse exemplo, temos 99.079,82 – 99.093,06 = -13,24 aproximadamente por contrato. Como são 1.009 contratos, o prejuízo a ser debitado no dia seguinte é de -13.357,37. Para os dias seguintes, não há mais taxa de negociação, portanto, o preço de ajuste do dia passa a ser subtraído pelo preço de ajuste do dia anterior corrigido pela taxa DI de 1 dia, conforme equação abaixo:

![]()

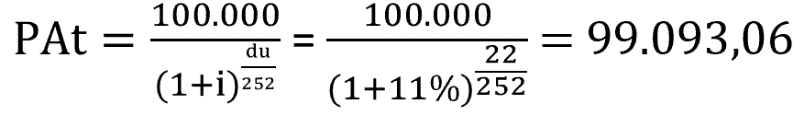

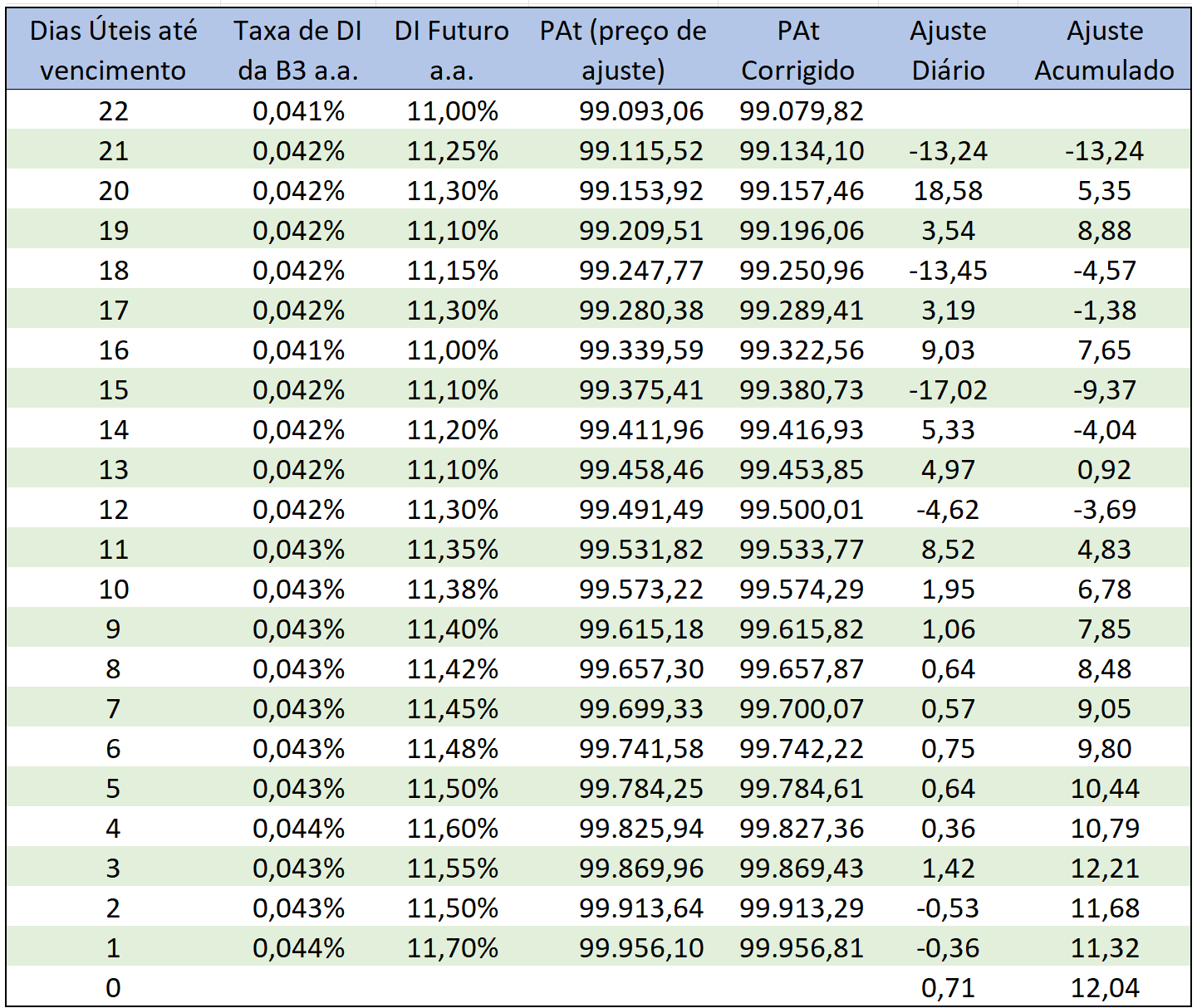

Considerando que no dia seguinte da negociação, o DI de março (DI1H24) tenha ido para 11,25%, é necessário calcular o preço de ajuste do dia e o corrigido do dia anterior. Vale ressaltar que como passou um dia útil, agora temos 21 dias úteis até o vencimento. Na tabela abaixo, encontra-se o DI de 1 dia divulgado pela B3 para calcular o preço de ajuste corrigido. Sendo assim, tem-se para o dia 30/01/2023:

Subtraindo 99.134,10 (que é o preço de ajuste do dia anterior corrigido pelo DI) de 99.115,52, tem-se um lucro por contrato de 18,58. Considerando-se os 1.009 contratos, o resultado é de +18.750,84. Era de se esperar um resultado positivo, pois a taxa subiu no dia 30 e a empresa nesse caso está comprada. Para os dias seguintes até o vencimento, o ajuste diário é realizado da mesma forma. No final, caso o investidor tenha um resultado positivo no período completo, é necessário pagar o imposto sobre o lucro auferido. Abaixo, a tabela para o período completo. Há de se ressalvar que as taxas consideradas são fictícias (até porque estamos no início de fevereiro).

Observa-se que houve lucro de 12,04 por contrato, ou seja, um resultado positivo de R$ 12.144,12, considerando os 1.009 contratos. A dívida original deve ser corrigida pelo CDI acumulado nos 22 dias. Fazendo essa operação, encontra-se uma dívida total de R$ 100.940.918,34 (equivalente a 11,32% a.a., ao anualizarmos o CDI do período de 22 dias úteis). Como a empresa teve um lucro no mercado futuro, essa dívida seria abatida do valor encontrado (R$ 12.144,12), ou seja, a empresa teve um desembolso considerando o hedge de R$ 100.928.774,22. Se dividirmos esse valor pela dívida original e anualizarmos o resultado, encontraremos uma taxa de 11,171%, ou seja, uma taxa muito próxima da taxa efetiva da operação de hedge (11,17% a.a.). Nesse caso, a empresa trocou uma dívida de 11,32% (podendo ser mais dependendo da variação do CDI no período) por uma taxa de 11,171% a.a.

Caro leitor, caso tenha ficado alguma dúvida em relação aos cálculos demonstrados aqui, fico à disposição por e-mail. Até a próxima!

* Raphael Moses Roquete é Doutor e Mestre em Administração (ênfase em Finanças) pelo Instituto COPPEAD de Administração - UFRJ. Professor do Instituto COPPEAD de Administração, da UFRJ. Raphael pode ser encontrado em raphael.moses@coppead.ufrj.br