O que este verão reserva para os estoques de gás natural nos EUA?

O armazenamento ficou abaixo das médias de cinco anos em decorrência da baixa produção, do clima desfavorável e da dependência europeia ao gás natural liquefeito americano, tornando extremamente difícil fazer qualquer previsão a respeito do progresso dos estoques no país para esta estação.

Duas escolas de pensamento se destacam até agora.

Uma, defendida pela consultoria britânica Energy Aspects, é que já houve o pico de injeções para a estação de 89 bilhões de pés cúbicos (bpc), com a chegada do calor, principalmente na região sul dos EUA. Se esse realmente for o caso, marcaria o primeiro verão norte-americano sem um acúmulo de três dígitos em seis anos.

Essa ideia, aventada inicialmente pelo site naturalgasintel.com, argumenta que o aumento das exportações em meio à crescente demanda de verão na Ásia e a urgência de substituir a oferta de gás da Rússia na Europa, dificultando a recomposição dos estoques norte-americanos.

A Energy Aspects disse ainda que a chegada do verão no centro de distribuição de Henry, em Nova York, não estava conseguindo fornecer incentivos para a injeção de gás, com base no mercado futuro. Exemplo claro disso: o contrato do gás para entrega em junho disparou, negociado acima da entrega em outubro na expiração e perto da de julho, e agora apresenta um prêmio, movendo-se para a frente da curva.

No pregão de quarta-feira, o contrato de julho saltou 55 centavos, ou 6,8%, valorizando-se mais do que o recuo no dia anterior, fechando acima de US$ 8,70, uma alta de 134% no ano.

Em forte disparada até agora, o mercado de gás está “buscando gatilhos de preço industrial, já que o crescimento estrutural da demanda” é difícil de reverter, de acordo com a Energy Aspects.

No entanto, isso pode ser uma ilusão, de acordo com dados recentes da Oxford Economics, outra consultoria britânica, que disse que a atividade industrial manteve-se constante em maio, apesar dos atuais problemas existentes no lado da oferta.

A produção e os novos pedidos foram mais animadores, embora a dinâmica da oferta tenha se mostrado mista, com o crescimento dos estoques se firmando e os preços subindo mais lentamente, mas houve uma contração no emprego, e o desempenho dos fornecedores piorou.

A equipe da Oxford, da qual participam as economistas americanas Oren Klachkin e Kathy Bostjancic, espera que o crescimento no setor industrial seja moderado no segundo semestre do ano. No entanto, “uma variedade de gastos saudáveis com bens e um grande volume de pedidos firmes manterão a produção fabril em ascensão”.

Esse pensamento parece se alinhar ao da consultoria Gelber & Associates, de Houston. Em um e-mail encaminhado aos clientes na quarta-feira, a empresa disse o seguinte:

"A participação da geração de gás no mix de combustíveis diminuiu ao longo da semana, depois que a geração eólica mais baixa incentivou o aumento na geração média de gás para mais de 160.000 megawatts-hora na semana passada. A expectativa é que a menor demanda de gás nos mercados de energia alivie um pouco a restrição no mercado, já que os ganhos gerais da demanda superaram os da oferta nesta semana."

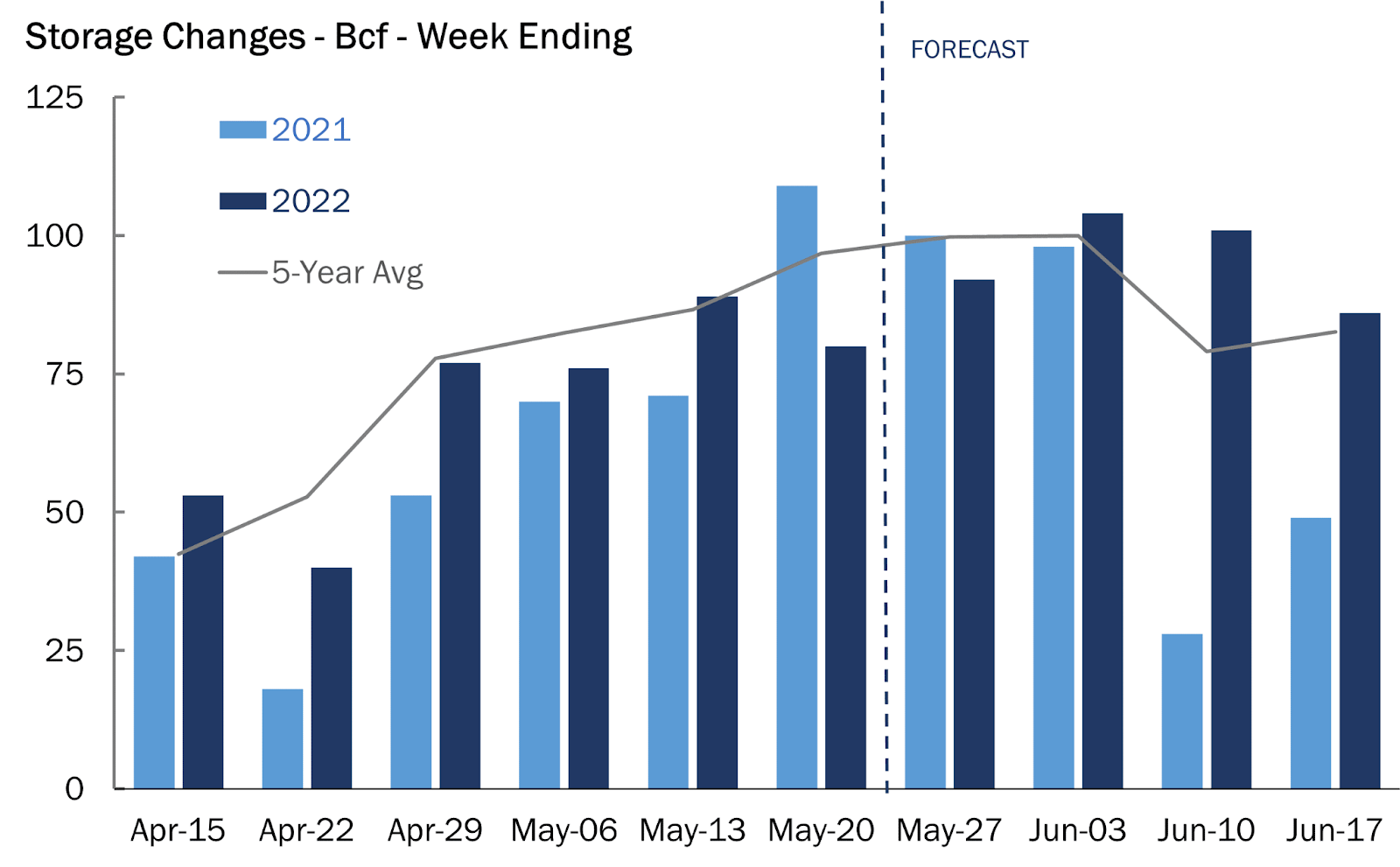

“Olhando para a previsão de estoques algumas semanas à frente, é evidente que as injeções de 2022 ultrapassarão as da média de cinco anos, bem como a média de injeção de 2021”, disse Gelber & Associates em sua nota.

A empresa acrescentou que uma grande razão por trás do declínio de ambas as médias, após a primeira quinzena de junho, é a reclassificação de 51 bcf de gás de trabalho para gás de base em PG&E no ano passado.

“Devido à reclassificação, os estoques de gás natural têm uma rara oportunidade, na medida em que, se as previsões meteorológicas forem mantidas, o atual déficit de armazenamento em relação à média de cinco anos pode ser reduzido”, disse a consultoria, concluindo que “tal redução no déficit de armazenamento resultaria em um declínio marginal na pressão de alta dos preços”.

O debate sobre as injeções de gás no verão ocorria enquanto o mercado se preparava para mais uma atualização semanal dos estoques de gás da EIA, agência de informações energéticas dos EUA, sobre os níveis de gás armazenado para a semana encerrada 27 de maio.

Fonte: Gelber & Associates

De acordo com o consenso dos analistas rastreados pelo Investing.com, o relatório da EIA previsto para hoje provavelmente mostrará que as concessionárias norte-americanas adicionaram um volume de 86 bpc, abaixo do usual, na semana passada, após terem queimado mais gás para produzir eletricidade, devido aos elevados preços do carvão e à falta de energia eólica.

Isso se compara a adição de 100 bpc na mesma semana do ano passado e a média de cinco anos (2017-2021) de 100 bpc.

Na semana anterior, as concessionárias adicionaram 80 bpc de gás nos estoques.

Segundo as previsões dos analistas, a injeção durante a semana encerrada em 27 de maio faria com que os estoques atingissem 1,898 tpc (trilhão de pés cúbicos), cerca de 15,2% abaixo da média de cinco anos e 17,4% abaixo da mesma semana do ano passado.

Para os traders de energia, isso se deve em parte aos preços elevados do carvão e à baixa geração de energia eólica, forçando as concessionárias a queimar mais gás para manter o abastecimento de energia elétrica.

As usinas eólicas produziram cerca de 12% da energia dos EUA na semana passada, ao passo que o gás respondeu por cerca de 37%, mesmo volume registrado na semana anterior e abaixo de uma máxima recente de 16% para o vento e uma mínima recente de 33% para o gás, segundo dados federais.

A Refinitiv, fornecedora de dados associada à Reuters, indicou que nada disso contribuiu decisivamente para o uso de gás na semana passada, já que houve 38 graus-dia de resfriamento a menos do que o normal de 30 anos de 41 graus-dia para o período.

O método graus-dia de aquecimento mede o número de graus que a temperatura média de um dia fica abaixo ou acima de 18º C.

Durante a semana, o mercado observou uma variação de 0,82 bpc/d nas exportações de GNL, bem como uma variação de 0,3 bpc/d na produção, segundo a Gelber & Associates, que antecipa uma mudança uma injeção de 92 bpc acima do consenso, abaixo da média de cinco anos de cerca de 12 bpc.

O site naturalgasintel.com informou que a produção, após ficar bem perto das máximas do fim de 2021 após o feriado do Memorial Day, afundou na quarta-feira. O portal afirmou ainda:

“Embora seja comum haver declínios no início do mês, chamou a atenção do mercado a queda de quase 2 bpc dia/dia na produção”.

A queda na geração eólica – que explica pelo menos em parte a recuperação na demanda de gás natural – impulsionou as altas no mercado à vista no meio da semana e pode ajudar a fazer o mercado futuro voltar a superar US$ 9 na próxima uma ou duas semanas, se as previsões eólicas atuais estiverem corretas, de acordo com a empresa de serviços metrológicos Bespoke Weather Services.

Os gráficos mostram que a atual força técnica no centro de Henry pode manter o mercado em alta.

“Se os preços forem sendo negociados abaixo de US$ 8,10, indicariam a possibilidade de uma correção maior, mas a ação dos preços acima desse patamar sinalizaria um possível reteste de US$ 9,40 e 9,90”, explicou o analista técnico Sunil Kumar Dixit.

Aviso de isenção: Barani Krishnan utiliza diversas visões além da sua para dar diversidade às suas análises de mercado. A bem da neutralidade, ele por vezes apresenta visões e variáveis de mercado contrárias. O analista não possui posições nos ativos e commodities sobre os quais escreve.