A expectativa de uma política monetária menos dura pelo Federal Reserve (Fed), o banco central americano, favorece a valorização do real assim como dos ativos de risco, pois fortalece a tese do fim do ciclo de alta da Selic no atual cenário macroeconômico brasileiro.

A inflação ao consumidor (CPI, na sigla em inglês) dos EUA ficou estável na passagem de junho para julho, com o núcleo avançando 0,3%, ante estimativa de 0,5%, informação que o Fed olha de perto juntamente com o PCE para a decisão de política monetária. Sem dúvida, esse era um dos dados mais esperados pelos investidores, já que influenciou diretamente nas expectativas dos próximos passos do Fed na subida de juros.

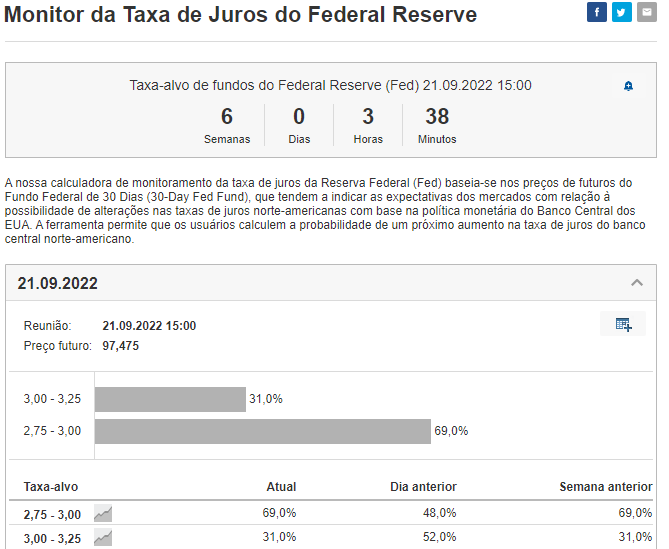

Para entender melhor, observei o Monitor da Taxa de Juros do Federal Reserve do Investing.com e as apostas para uma alta de 0,50 p.p. voltaram a ganhar força, após o mercado levantar a hipótese de 0,75 p.p. com os dados do payroll na sexta-feira passada.

Em outras palavras, os dados da inflação de hoje da economia americana somados ao resultado do PIB do segundo trimestre, que colocou o país em uma recessão técnica, corroboram para a expectativa de uma política menos agressiva do Fed na escalada dos juros, enfraquecendo a moeda frente aos seus pares, com o Índice Dólar já recuando 1,40%.

No cenário volátil que atualmente os investidores estão enfrentando, olhar para os dados macroeconômicos da maior economia do mundo sem dúvida ajuda a minimizar os riscos, sendo os principais do mercado de trabalho americano assim como da inflação ao consumidor.

A sinuca de bico do Fed e os benefícios para o Brasil

O cenário inflacionário dos EUA conta com a sorte advinda da queda de preços do petróleo no mercado internacional. Na minha visão, poderemos observar volatilidade no curto prazo nos preços das commodities, com o fator China puxando os preços para cima. Contudo, adianto neste artigo que não acredito que veremos algo na mesma agressividade entre 2020 e 2021 influenciada pelas políticas monetárias e fiscais do país.

Assim, na escolha entre apertar o passo dos juros e levar a economia dos EUA para uma recessão ou manter a inflação elevada por um período maior, a segunda opção é a que parece ter sido comprada pelo banco central americano e essa opção é favorável para os ativos de risco da economia doméstica e da divisa cambial real/dólar.

Por fim, reforço que as incertezas tanto do mercado internacional quanto local devem continuar no radar dos investidores, contudo, para o médio prazo os ventos começam a soprar a favor do mercado financeiro brasileiro.