A presente análise discute a forte demanda por recursos naturais alimentada pela evolução das necessidades globais de energia, bem como os méritos de diversificação de uma alocação de longo prazo para a classe de ativos como parte de um portfólio equilibrado.

Principais conclusões

A análise da equipe sugere que as ações de commodities mostraram uma correlação negativa com o mercado de ações mais ampla no longo prazo, mas são capazes de gerar retornos semelhantes com menor volatilidade.

Em um ambiente de inflação crescente, alguns setores como mineração, embalagens e silvicultura podem ter uma boa correlação com as expectativas de inflação e são beneficiários da descarbonização.

As perspectivas para as empresas de recursos são brilhantes. As empresas de recursos naturais sustentáveis têm um papel fundamental a desempenhar no apoio à transição para uma economia mais sustentável e de baixo carbono.

Nota: este artigo foi publicado pela primeira vez em outubro de 2019. Reexecutamos os dados em nossa análise em relação ao MSCI World Index para fornecer uma perspectiva mais global em comparação com o S&P 500 usado anteriormente. A mensagem principal permanece – as ações de recursos podem ser um diversificador de portfólio eficaz.

Pense a longo prazo para extrair o melhor das commodities

O setor global de commodities é geralmente considerado altamente cíclico, sendo sensível ao cenário econômico, resultando em uma forte tentação por parte dos investidores de sincronizar sua entrada e saída com o ciclo econômico. Nós simpatizamos com essa ideia. Errar o momento certo pode ser uma decisão que limita a carreira, enquanto acertar pode ser extremamente gratificante, por isso é natural ser cativado pela perspectiva de ciclo curto. Um foco míope pode, no entanto, perder os benefícios significativos de adotar uma perspectiva de longo prazo.

Encorajamos os investidores a considerar um investimento no setor de commodities a longo prazo – a pensar esses produtos como um investimento em vez de um day trade. Ao contrário de outros segmentos do mercado, as ações de commodities (ou seja, materiais, energia e agricultura) mostraram que podem ser negativamente correlacionadas com o mercado de ações mais amplo no longo prazo. No entanto, eles são capazes de gerar retornos semelhantes.

Retorno semelhante com menor risco é considerado por alguns como o Santo Graal do investimento – commodities, alguém?

Blocos de construção essenciais

As commodities fornecem os blocos de construção essenciais e fundamentais do desenvolvimento econômico. Embora a demanda por algumas commodities, como carvão ou petróleo, deva se estabilizar e diminuir, a demanda por outras está crescendo e deve aumentar. A indústria de energia renovável requer cobre, lítio, cobalto, níquel, minério de ferro e prata. A digitalização requer enormes fazendas de servidores e enormes quantidades de energia. À medida que o mundo se esforça para um futuro digitalizado, eletrificado e livre de combustíveis fósseis, os recursos têm um papel integral e essencial a desempenhar. Existe uma demanda fundamental crescente por futuras fontes de energia e nutrição ‒ que só pode ser atendida pelo setor de commodities. À medida que o mundo evolui, também evolui a necessidade de diferentes partes do setor de recursos.

Beneficiando-se da correlação negativa ao longo do tempo

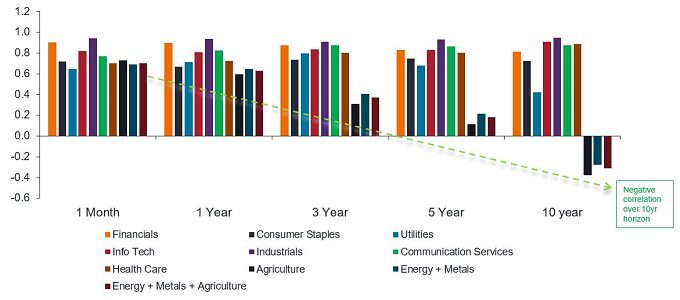

Um white paper de 2016 de Lucas White e Jeremy Grantham da GMO* mostrou que “as ações de recursos fornecem diversificação em relação ao amplo mercado de ações, e os benefícios da diversificação aumentam em horizontes de tempo mais longos”. Nós nos propusemos a testar essa hipótese em um conjunto de dados mais amplo que inclui a agricultura. Com base em sua análise, desagregamos o mercado dos EUA em seus vários setores e executamos correlações entre os setores e o MSCI World Index (o mercado) em vários períodos de tempo contínuo usando dados de fevereiro de 1995 a fevereiro de 2022 (consulte o gráfico 1).

Definimos commodities como um índice igualmente ponderado de mineração, energia e agricultura, amplamente semelhante ao Índice S&P Global de Recursos Naturais (NYSE:GNR). A análise mostra que a ligação entre as ações de commodities, outros setores e o mercado é alta no curto prazo, mas diminui drasticamente no longo prazo. De fato, ao longo de um período de dez anos consecutivos, a correlação entre recursos e o mercado amplo tem sido negativa, enquanto permanece positiva e aumenta ao longo do tempo para outros setores.

*GMO white paper: Um investimento que só uma mãe poderia amar: o caso das ações de recursos naturais, Lucas White e Jeremy Grantham, setembro de 2016.

Gráfico 1: As ações de recursos foram negativamente correlacionadas com ações mais amplas no longo prazo

Fonte: Bloomberg, FactSet, Janus Henderson Investors. Correlação de recursos (energia + mineração + agricultura) com outros setores do MSCI World Index, observações mensais de fevereiro de 1995 a fevereiro de 2022. O desempenho passado não prevê retornos futuros.

Recompensa potencialmente maior por menos risco?

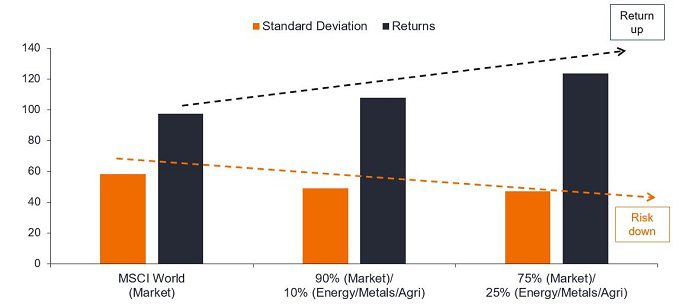

Além da contribuição contínua para a criação de riqueza e qualidade de vida, os recursos têm os atributos de uma classe de investimento atraente por direito próprio. Tal como acontece com a gravidade no domínio da física, existem certas leis imutáveis de investimento, em particular, a relação entre risco e recompensa. Nossa análise sugere que ao adicionar recursos a uma carteira de ações é possível gerar um retorno semelhante, mas com menor risco medido pela volatilidade (desvio padrão).

Inspirando-se no whitepaper da GMO, nossa análise de mais de 25 anos de dados históricos mostra que, quando comparado com o mercado, o retorno médio de dez anos de uma carteira composta por 75% do MSCI World Index e 25% de commodities aumentou enquanto o desvio padrão (o risco) caiu. Curiosamente, os resultados são consistentes, embora menos dramáticos, se for usado um portfólio de recursos 90% MSCI World/10% (veja o gráfico 2). Sem surpresa, combinar essas métricas em um índice de Sharpe mostra um resultado semelhante.

Gráfico 2: A alocação de recursos pode melhorar os retornos ajustados ao risco no longo prazo (10 anos)

Fonte: Janus Henderson Investors and Factset. Desvio padrão de 10 anos e retornos com base em alocações hipotéticas de portfólio para o MSCI World Index e ações de recursos (energia + mineração + agricultura). Observações mensais de fevereiro de 1995 a fevereiro de 2022. Os exemplos hipotéticos são apenas para fins ilustrativos e não representam os retornos de nenhum investimento específico. O desempenho passado não prevê retornos futuros.

Gato de Schrodinger

A física quântica ensina que algo pode existir em dois estados. A matéria é tanto uma partícula quanto uma onda; as ações de recursos são cíclicas e um diversificador de portfólio eficaz. Nas palavras de Schrödinger, “isso não incorporaria a nada incerto ou contraditório”. A resposta está no prazo. Embora os recursos estejam vinculados ao ciclo econômico no curto prazo, em períodos de tempo mais longos eles tendem a marchar ao ritmo de seu próprio tambor. Nem todo mundo pensa em horizontes de dez anos, então reexecutamos a análise de risco/retorno em períodos de cinco anos consecutivos usando os mesmos dados e geramos resultados semelhantes.

Para resumir, em horizontes de cinco ou dez anos, adicionar recursos, incluindo agricultura, como parte central de um portfólio, provavelmente gerará melhores retornos com menor risco. Em vez de procurar moedas na calçada, é muito melhor olhar para o horizonte em busca de pepitas de ouro.

Além disso, em um ambiente de inflação crescente, o investimento no setor de recursos tem atrativos adicionais. As ações de mineração demonstraram ter uma boa correlação (relação positiva) com as expectativas de inflação e podem ser consideradas um ativo real à medida que avançamos para taxas reais negativas. O setor não está sendo tecnicamente disruptivo, na verdade, ele se beneficia da disrupção nos setores de energia e mobilidade: as energias renováveis usam muito mais cobre ou aço do que os combustíveis fósseis, enquanto os veículos elétricos exigem muito mais cobre do que os motores de combustão.

Da mesma forma, embalagens e silvicultura têm uma alta correlação com as expectativas de inflação e estão se beneficiando de uma mudança para o comércio eletrônico e a substituição de plásticos por embalagens à base de fibra. Existem muitas empresas no setor de recursos que parecem bem posicionadas em relação ao resto do mercado em termos de solidez de balanço, geração de fluxo de caixa e dividendos. A equipe acredita que as avaliações atuais parecem atraentes e um investimento de longo prazo pode ser recompensador.

Os recursos desempenham um papel fundamental para a sustentabilidade

Estamos otimistas com as perspectivas para as empresas de recursos naturais, que estão no nexo do desenvolvimento sustentável e da transição para a descarbonização. Embora alguns setores de recursos tenham impactos ambientais e sociais potencialmente altos associados à sua extração, produção, fabricação e distribuição, acreditamos que as empresas de recursos naturais sustentáveis têm um papel fundamental a desempenhar no apoio à transição para uma economia mais sustentável e de baixo carbono. Em nossa opinião, as empresas que adotam práticas sustentáveis estão mais bem preparadas para o futuro e, portanto, têm maior probabilidade de entregar retornos atraentes e ajustados ao risco.

Notas:

Volatilidade é a taxa e extensão na qual o preço de uma carteira, título ou índice, sobe e desce, e é usada como uma medida do risco de um investimento.

Correlação mede o grau em que duas variáveis se movem uma em relação à outra. Um valor de 1,0 implica movimento em paralelo, -1,0 implica movimento em direções opostas e 0,0 implica nenhuma relação.

Desvio padrão é uma estatística que mede a variação ou dispersão de um conjunto de valores/dados. Um desvio padrão baixo mostra que os valores tendem a estar próximos da média, enquanto um desvio padrão alto indica que os valores estão mais dispersos. Em termos de avaliação de investimentos, o desvio padrão pode fornecer um indicador da volatilidade histórica de um investimento.

Índice de Sharpe mede o desempenho ajustado ao risco de uma carteira. Um índice de Sharpe alto indica um melhor retorno ajustado ao risco. O índice é projetado para medir até que ponto o retorno de um portfólio pode ser atribuído à habilidade do gerente de portfólio em oposição à assunção de risco excessivo.

Commodities (como petróleo, metais e produtos agrícolas) e títulos vinculados a commodities estão sujeitos a maior volatilidade e risco e podem não ser apropriados para todos os investidores. As commodities são especulativas e podem ser afetadas por fatores que incluem movimentos de mercado, desenvolvimentos econômicos e políticos, interrupções de oferta e demanda, clima, doenças e embargos.

As indústrias de recursos naturais podem ser significativamente afetadas por mudanças na oferta e demanda de recursos naturais, preços de energia e commodities, desenvolvimentos políticos e econômicos, incidentes ambientais, conservação de energia e projetos de exploração.

O investimento sustentável ou ambiental, social e de governança (ESG) considera fatores além da análise financeira tradicional. Isso pode limitar os investimentos disponíveis e fazer com que o desempenho e as exposições sejam diferentes e potencialmente mais concentrados em determinadas áreas do que no mercado mais amplo.

Diversificação não garante lucro nem elimina o risco de perdas de investimento.

O índice S&P 500® reflete o desempenho das ações de grande capitalização dos EUA e representa o amplo desempenho do mercado de ações dos EUA.

MSCI World Index℠ reflete o desempenho do mercado de ações dos mercados globais desenvolvidos.

O S&P Global Natural Resources Index reflete o desempenho de grandes empresas de recursos naturais e commodities de capital aberto em agronegócios, energia, metais e mineração.