Olá, investidor. Tudo bem?

Você deve ter visto, nos últimos anos, uma conversa sobre a crise da Previdência Social.

Uma alternativa menos badalada para não depender do governo na velhice é investir em previdência privada. O outro nome dela é previdência complementar.

Com isso, é possível se aposentar de forma mais tranquila. E os brasileiros concordam. Pelo menos é o que mostram os dados.

Os aportes em previdência privada cresceram +13 por cento no 1° semestre de 2022, para 74 bilhões de reais, quando comparados ao mesmo período de 2021, segundo dados da Federação Nacional de Previdência Privada e Vida (Fenaprevi).

A Fenaprevi ressaltou no relatório que os resultados indicam a importância da previdência privada no Brasil como modo de ajudar a proteger a renda da população — pelo menos em teoria.

Envelhecimento do país e crise da previdência social

A previdência social – ou pública – é garantida pelo governo a todos os trabalhadores com carteira assinada, sendo estes obrigados a contribuir. O valor mensal é descontado do salário.

Quando não puder mais trabalhar, o contribuinte recebe o dinheiro do Instituto Nacional do Seguro Social (INSS) para pagar as contas.

Resumidamente, o governo arrecada de quem trabalha hoje para pagar os aposentados.

O problema é que o número de trabalhadores ativos está diminuindo. Em 2004, de acordo com o dado mais antigo da série disponibilizada pelo Instituto Brasileiro de Geografia e Estatística (IBGE), havia 10 trabalhadores ativos para cada aposentado. Desde então, esse número caiu para 7 trabalhadores na ativa.

Somado a isso, as famílias estão tendo menos filhos. Um levantamento feito pela CNN, com base em dados da Associação Nacional dos Registradores de Pessoas Naturais (Arpen), mostra que o número de registros de nascimento no Brasil nos primeiros seis meses de 2022 é o menor para um primeiro semestre desde 2012.

No primeiro semestre deste ano, foram 1,5 milhão de nascimentos. No mesmo período de 2012, pouco mais de 1,7 milhão de pessoas nasceram no Brasil entre janeiro e junho.

Expectativa de vida do brasileiro

Podemos perceber até aqui que o cenário é desfavorável para quem planeja se aposentar com a Previdência Social.

Em resumo, temos menos trabalhadores ativos para sustentar os aposentados, menos pessoas nascendo e, para completar a cereja desse bolo, as pessoas estão vivendo por mais tempo.

A expectativa de vida do brasileiro subiu dois meses e 26 dias em 2020, passando de 76,6 anos em 2019 para 76,8 anos, de acordo com dados divulgados pelo IBGE.

O que temos de melhor para antecipar sua aposentadoria

Oito entre dez dos maiores Fundos de Previdência do Brasil não batem o CDI.

Isso significa que o dinheiro dos brasileiros está alocado em Fundos que não conseguem entregar rendimentos acima da taxa básica de juros. A dura realidade é que esses investidores terão que trabalhar mais, poupar mais e vão demorar mais para se aposentar.

Caso o seu plano atual de Previdência Privada esteja entregando retornos pífios, você pode trocar o seu Fundo por outro, sem gerar resgate e sem mudar o tempo das regras de tributação.

Continue a leitura do texto e saiba tudo sobre o melhor Fundo de Ações para Previdência!

Conheça a gestora Brasil Capital

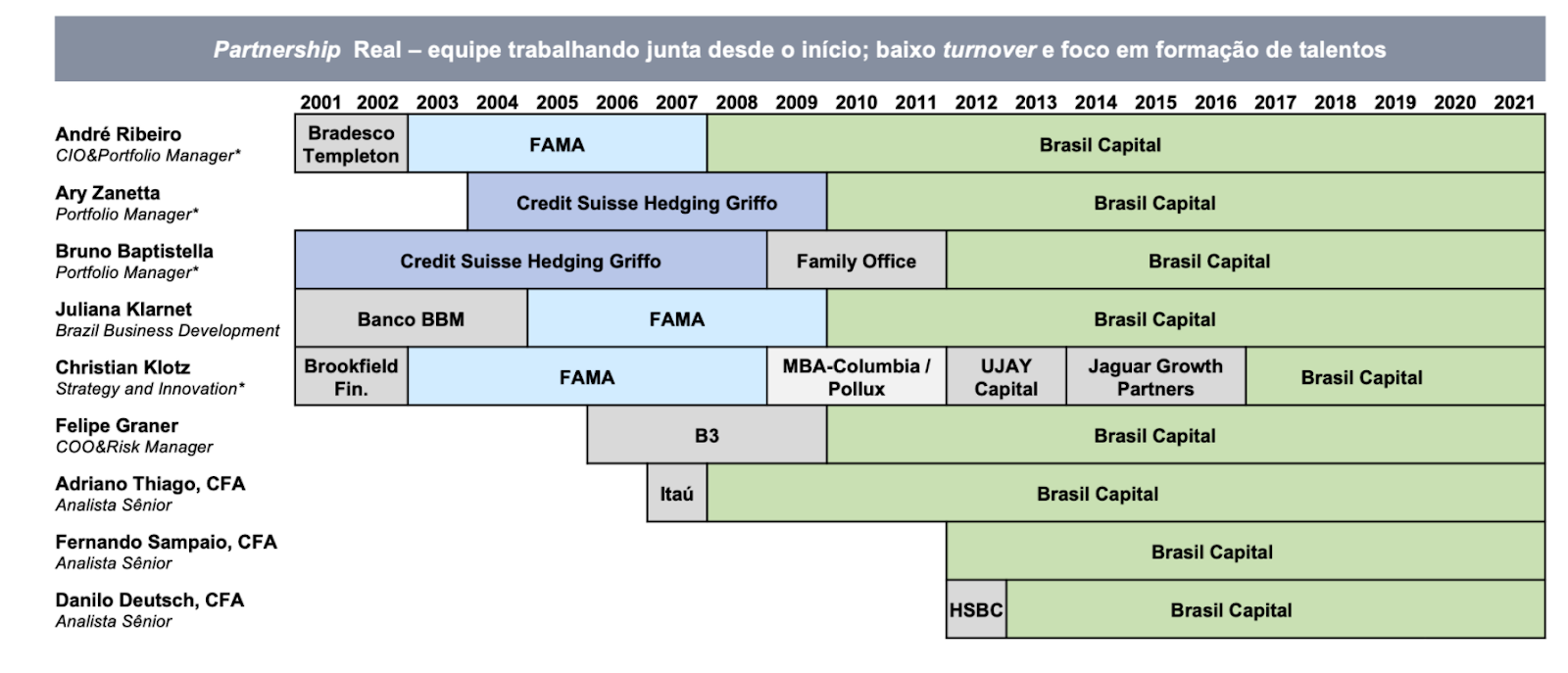

O Fundo é da gestora Brasil Capital e tem doze anos de mercado, mas seus gestores têm muito mais experiência do que isso.

Os principais nomes da casa estão no mercado há décadas, inclusive com alguns deles tendo sido sócios da FAMA Investimentos no passado – uma das primeiras gestoras independentes de ações do país.

Ou seja, eles já estão nesse mercado há bastante tempo e já viram de tudo por aqui. Deixar o dinheiro na mão de especialistas é muito mais rentável do que escutar “dicas quentes” na internet.

O time de investimento é composto por 10 pessoas, todas experientes e focadas em encontrar as melhores oportunidades dentre as mais de 450 ações disponíveis.

Historicamente, a especialidade da gestora é investir nas empresas de capitalização média (mid caps) da Bolsa – segmento que extraiu grande parte dos retornos da casa até hoje.

Essa é uma herança dos tempos de FAMA, algo que carrega até hoje. Entretanto, nem por isso se limita a esse tipo de segmento, buscando também oportunidades nas grandes companhias brasileiras (large caps).

Além disso, outra característica que nos agrada bastante é que as pessoas do time de gestão são grandes sobreviventes deste Brasil incerto. Se você se atentar, na mesma época que iniciaram as atividades do Fundo, o mundo passava por um dos maiores testes para o modelo capitalista global: a crise financeira de 2008.

Mesmo tendo passado por diversas outras provações na carreira, essa foi a primeira grande crise sob o novo nome. Nas primeiras cotas, o Fundo chegou a recuar -30 por cento.

Certamente, foi um desafio e tanto, assim como temos hoje dias mais duros na bolsa. Todavia, com um bom time e processos bem definidos, superaram essa crise e as outras que vieram pelo caminho – que não foram poucas.

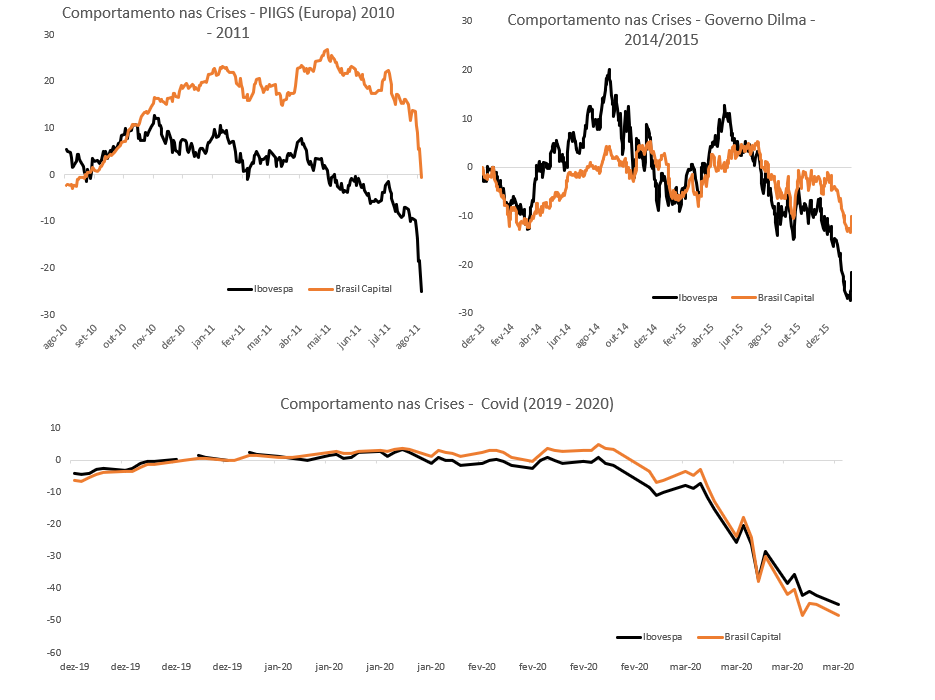

Nesses últimos 13 anos, tivemos momentos difíceis nos mercados, como crise da dívida europeia em 2012, crise econômica do governo Dilma em 2015, Joesley Day, greve dos caminhoneiros em 2018, Covid-19 em 2020 etc.

Observamos que sempre conseguiram proteger o capital dos cotistas em momentos difíceis do mercado, inclusive recuaram menos do que a Bolsa no olho do furacão.

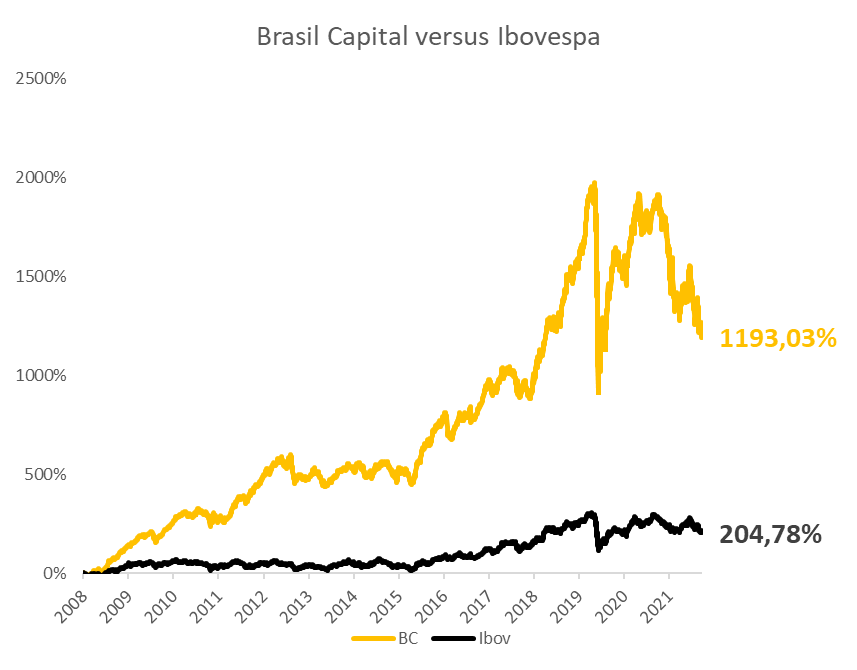

Mesmo passando por todos esses momentos citados anteriormente, as cotas se valorizaram por mais de doze vezes enquanto o Ibovespa “somente” subiu +157 por cento.

Avaliação da performance

No gráfico, nota-se que o retorno médio acumulado ao ano de +22,33 por cento é bem superior aos +6,76 por cento do Ibovespa no período. A título de comparação, em média, a inflação subiu +5,83 por cento ao ano nos últimos treze anos – gerando um retorno real médio de +15,59 por cento.

Isso significa um retorno real de +18,20 por cento a cada ano, o que é muito mais do que qualquer investimento que você poderia fazer.

Ao mesmo tempo, olhando para esse histórico de performance, é interessante avaliar que ele não foi construído somente baseado em um ou dois acertos milagrosos.

Destacamos as contribuições dos últimos 10 anos como exemplo. Olhando para a coluna CTR, que mostra a contribuição de cada ação para o retorno total, vemos que os +256 por cento de retorno gerados foram pulverizados em diversos pequenos ganhos, o que evidencia que os gestores não ficaram dependentes de acertar uma grande aposta, mostrando que são capazes de selecionar boas ações.

Investimentos em fundos de ações precisam ser feitos a longo prazo, pensando em janelas de décadas à frente. Nenhum retorno será materializado em poucos meses.

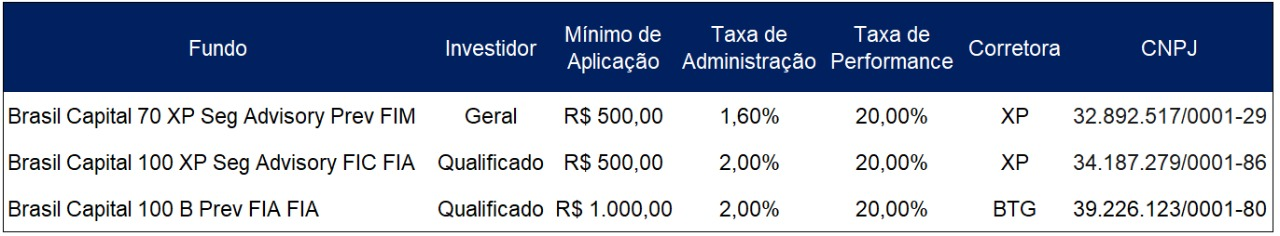

Entretanto, pensando em um horizonte de investimento de longuíssimo prazo, recomendamos que você use esse fundo em uma estrutura de previdência.

Além da vantagem tributária, você ainda consegue fazer aportes pequenos ao longo dos anos e, depois dos 10 mil reais iniciais, você consegue fazer novos aportes de 500 reais ao longo do tempo.

Porém, infelizmente, nesse formato, no momento, temos apenas o veículo disponível pela XP Investimentos (BVMF:XPBR31), uma vez que esse Fundo foi feito dentro da seguradora deles.

O melhor Multimercado para Previdência

Outra gestora selecionada com cuidado é a Kinea Investimentos. A casa também tem um histórico de resultado bem interessante e, diferentemente da indústria, possui seu fundo principal em formato de previdência (o que nem sempre é verdade na indústria devido às questões relacionadas à regulação).

Ao longo de anos de história, a Kinea desenvolveu um modelo de gestão caracterizado como “caixinhas” híbrido. Como funciona?

Em partes, eles possuem estratégias dedicadas a investir em diversos mercados (juros, volatilidade, commodities, ações, moedas etc.), de forma que eles sejam figuras independentes e que contribuam para o retorno geral do fundo.

Na avaliação do nosso analista, é uma forma descentralizada de você ter sempre os melhores por mercado. Entretanto, ao contrário do que seria o modelo puro sangue, eles possuem uma figura do Chief Information Office (CIO), que é o Marco Freire, responsável por 50 por cento da tomada de risco do fundo.

Basicamente, o Marco tem a função de pensar no fundo como um todo, escolhendo hedges para as apostas direcionais que o fundo tem, aumentar a exposição a investimentos feitos nas estratégias específicas, entre outros aspectos.

Outra característica relevante sobre a gestão do Kinea é que eles possuem um “capitão” para direcionar o fundo, mas os gestores de cada estratégia têm liberdade para atuar dentro do seu mercado.

Na nossa visão, essa condição meio que extrai os melhores resultados individuais e forma o belíssimo retorno que o fundo da Kinea tem.

Resultados sólidos e consistentes

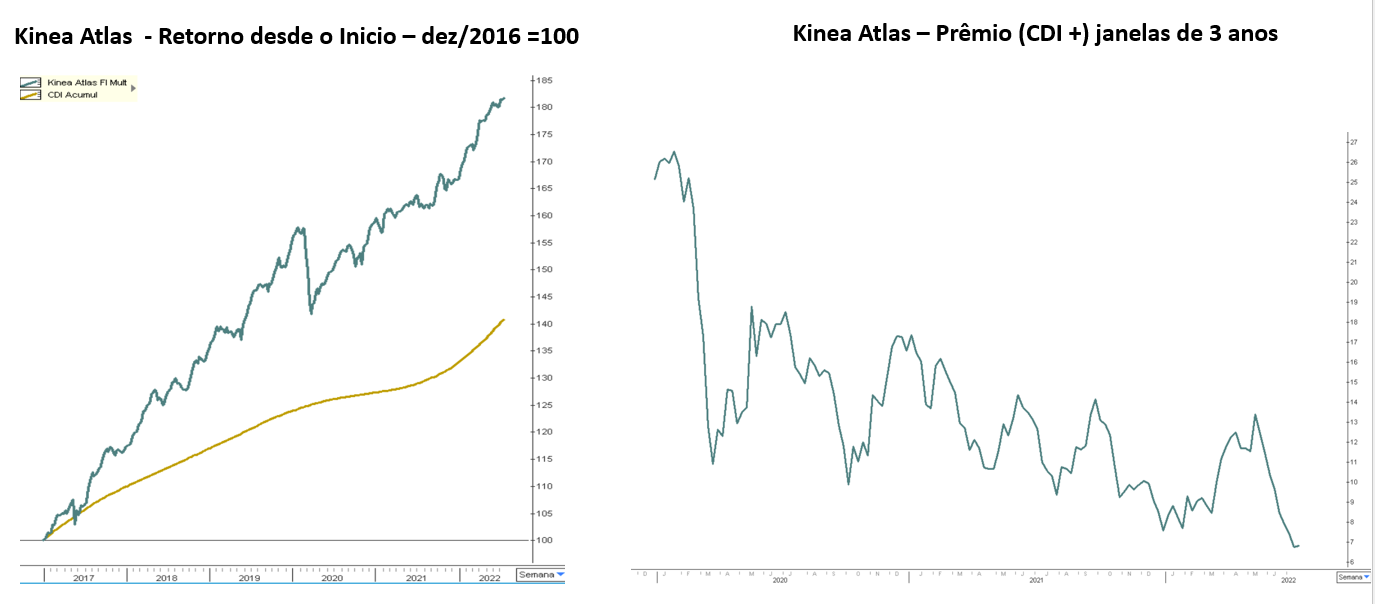

A Kinea é bastante consistente nos resultados de investimentos, o que fica claro no gráfico da direita (abaixo). Ao longo desse tempo, faça chuva ou faça sol, pensando em uma janela de três anos, eles geram um retorno acima do CDI interessante.

Fora isso, pensando na essência de ser um multimercado, ele deveria ser um produto que não tem viés direcional, uma vez que busca oportunidades de ganhar dinheiro nos diferentes mercados, mas eles conseguiram fazer isso.

Nesse caso da Kinea, isso é bastante verdade. Isso é importante quando pensamos que os mercados são cíclicos e você não quer um gestor que seja dependente de um único mercado.

Como investir no Fundo da Kinea

Este fundo está disponível no BTG Pactual (BVMF:BPAC11) para investidores qualificados. Caso seja um investidor qualificado – aquele que declara ter mais de 1 milhão de reais em patrimônio –, há a possibilidade de investir via BTG.

Entretanto, a Kinea possui o seu fundo menos arrojado, o Kinea Chronos, que segue a mesma estratégia. Nesse caso, você consegue investir sendo investidor de varejo.

Agora que você entendeu as estratégias dos gestores de fundos, como funcionam e onde investir, está na hora de começar a construir um futuro melhor para você na aposentadoria.

Bons investimentos e até breve.