Ela foi responsável por boa parte dos ganhos da bolsa americana em 2023.

Os investidores agora se questionam , ainda dá para ganhar com a Inteligência Artificial?

Minha opinião:

Sim! A inteligência artificial e seu uso massificado está apenas começando e já temos algumas fortes candidatas ao pódio.

TSMC – No olho do furacão da AI (inteligência artificial)

O que faz e qual o potencial da Taiwan Semiconductor Manufacturing Company:

Uma das maiores empresas de tecnologia do mundo e uma das maiores de Taiwan, a TSMC é a maior fabricante de semicondutores do mundo.

A TSMC produz mais de 10 milhões de semicondutores anualmente e é líder com quase 60% de participação de mercado.

Chamados até de "o petróleo do século XXI" os semicondutores são componentes essenciais em praticamente todos os dispositivos eletrônicos desde as calculadoras até os mais modernos celulares, carros, aviões, dispositivos médicos, etc.

A inteligência artificial e tecnologias como veículos autônomos aumentam muito a demanda pelos chips mais modernos e a TSMC tem 90% do mercado de chips menores que 5 nanômetros, os mais avançados, como mostrarei neste relatório.

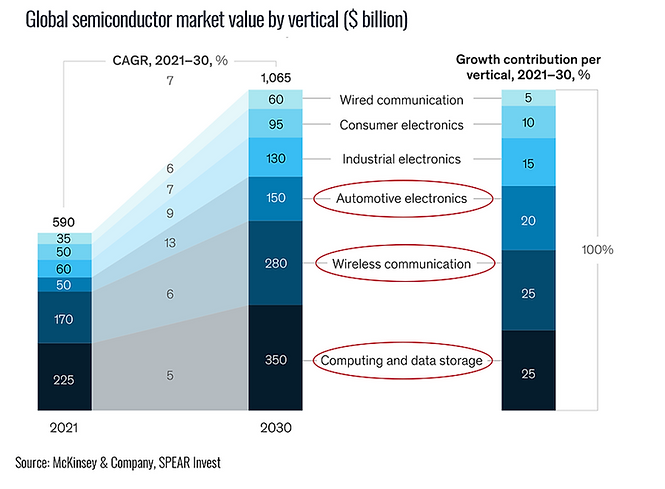

O gráfico abaixo mostra uma estimativa da contribuição da demanda que vem principalmente da computação e armazenamento de dados, comunicação, automotivo e outros.

A TSMC atua como uma "fábrica" especializada na produção desses componentes vitais e faz chips semicondutores personalizados para empresas como a Apple (NASDAQ:AAPL), AMD (NASDAQ:AMD) e Nvidia.

Nanômetros importam: quanto menor, melhor

Nanômetro é uma unidade de medida microscópica, que corresponde a 1 bilionésimo de metro- um fio de cabelo tem cerca de 90 mil nanômetros e uma fita de DNA humano 2,5 nm.

O nanômetro é usado para expressar o tamanho dos elementos de circuitos integrados

Os fabricantes usam a medida em nanômetros para indicar a distância entre os transistores que compõem o chip.

Os processadores modernos tem bilhões de transistores.

Quanto menor a distância entre os transistores, melhor pois cabem mais transistores e aumenta o desempenho do chip e reduz o consumo de energia e geração de calor e possibilita equipamentos menores como os celulares, muito potentes.

Os nanômetros também designam as gerações de tecnologia.

A corrida dos nanômetros

· Em 2012, a IBM (NYSE:IBM) produziu transistores menores que 10 nm

· Em abril de 2015 a TSMC anunciou a produção de transistor de 7 nm em 2017 sendo a primeira a produzir chips de 7 e 5 nanômetros, usados no microprocessador Apple A14.

· Em julho de 2015 a IBM anuncia chips de 7 nanômetros funcionais,

· Em maio de 2019 a AMD anuncia a nova linha de processadores com 7nm.

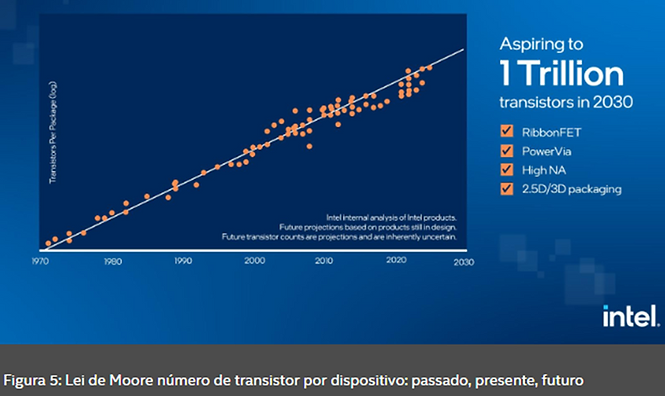

Lei de Moore

O fundador da Intel (NASDAQ:INTC) em 1965 teorizou que o número de transistores dos chips dobraria, pelo mesmo custo, a cada dois anos.

Segundo ele, 10 anos adiante do escrito, em 1975, um semicondutor de 63 cm² conseguiria agregar cerca de 65 mil componentes.

Esse padrão continuou a se manter em grande parte da indústria.

Como cada processo de miniaturização de um chip é mais complexo é possível que em algum momento a velocidade desacelere.

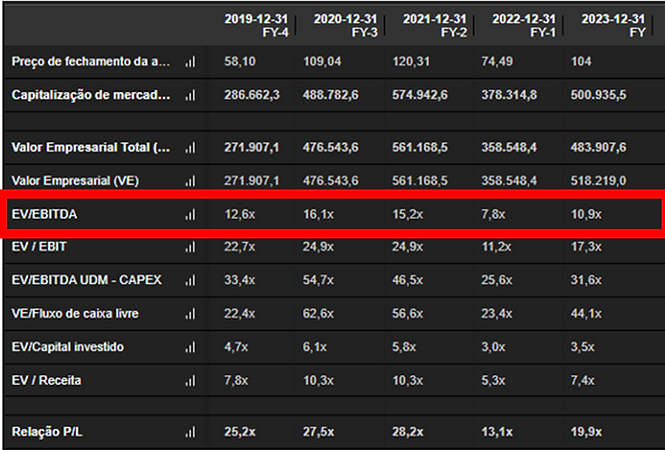

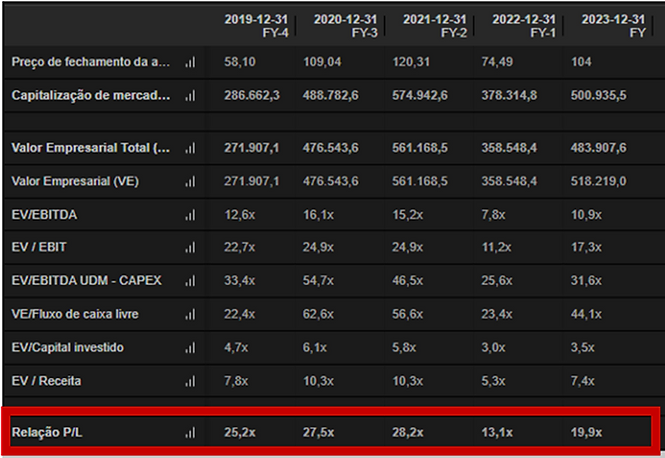

Para fins de comparação, a Intel (NASDAQGS:INTC) está negociando a um EV/Ebitda de 27x e P/L de -127x , mais cara que a TSMC.

TSMC deve fabricar em massa chips de 2 nanômetros em 2026

Atualmente a TSMC é líder mundial na fabricação de chips de 5 nanômetros e também produz chips de 3, 4 e em breve de 2 nanômetros.

Os preços dos chips de 2nm poderão ser 50% maiores , para até $30.000 ante cerca de $20.000 dos chips atuais de 3 nm fabricados pela TSMC.

A Apple, por exemplo, já está planejando utilizá-los nos seus equipamentos em 2026

O avanço da Inteligência artificial demandará cada vez mais estes chips mais avançados, que são especialidade da TSMC.

E o que ocorre com as tecnologias antigas de chips? Calma! Não falta demanda!

A demanda é tão grande que os processadores com litografias antigas de mais de 20 nm continuam encontrando demanda para painéis de carros, máquinas industriais, aviões, TVs, impressoras, etc pois tem menor preço.

Empresas como Texas Instruments, Broadcom e HiSilicon fazem chips para atividades especificas , por exemplo.

Tecnologia avançada de litografia

Litografia é o nome dado ao processo de fabricação de chips de silício, sobre os quais os transistores são montados, formando os processadores.

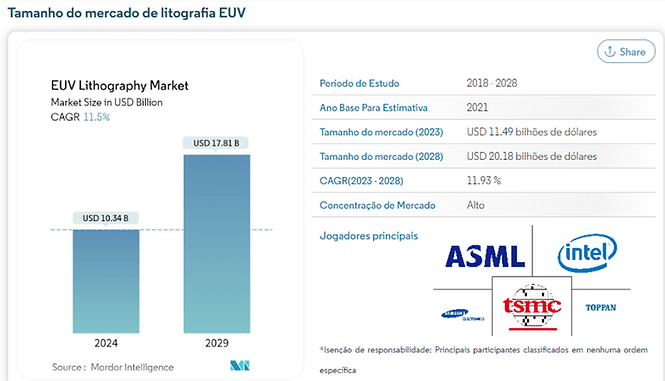

Como os transistores são minúsculos, o processo de montagem exige tecnologias avançadíssimas, como a EUV (Extreme Ultraviolet Lithography) que utiliza luz com comprimento de onda de apenas 13,5 nm, 14 vezes menor que o comprimento de onda das outras técnicas de litografia.

Quanto menor é a litografia, medida em nanômetros (nm), maior é a quantidade de transistores que podem ser colocados em um mesmo espaço físico.

A TSMC utiliza tecnologias avançadas de litografia para criar padrões minúsculos nos chips por meio da deposição de camadas finas de materiais e a gravação de padrões com precisão extraordinária.

A TSMC foi a primeira e uma das principais a produzir na tecnologia de litografia Extreme Ultravioleta (EUV) em grandes volumes.

Este mercado tende a crescer cerca de 12% ao ano nos próximos anos segundo a Mordor Intelligence

Etapas da fabricação de um semicondutor

Fase 1) Tudo começa com o Design

Empresas de tecnologia como AMD, Qualcomm, Nvidia, MediaTek e Apple projetam chips para atender a funções desejadas, como processadores, GPUs ou chips de memória e depois terceirizam a fabricação para fabricas como a TSMC, Samsung (KS:005930) Semiconductor, UMC e GlobalFoundries (NASDAQ:GFS).

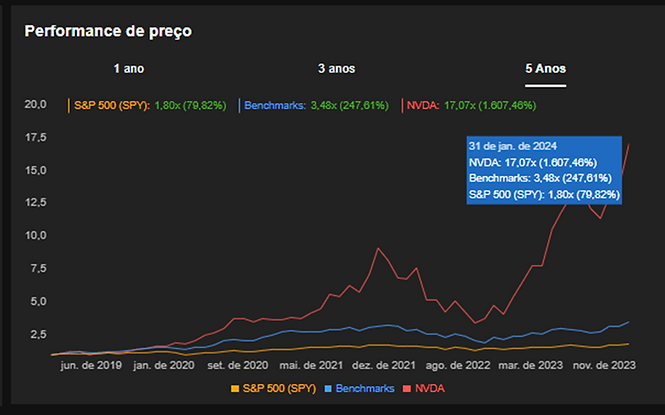

A Nvidia por exemplo, que se destaca como uma das que mais subiu na bolsa nos últimos tempos com alta de mais de 1600% nas ações desde 2019, é uma empresa que apenas desenvolve os chips, sem fabricá-los propriamente em massa .

Aqui você pode estar se perguntando, então vamos comprar Nvidia?!

Ocorre que após uma alta tão grande a Nvidia contempla em seu valor de mercado um crescimento que tem de continuar tão impressionante como nos últimos 3 anos.

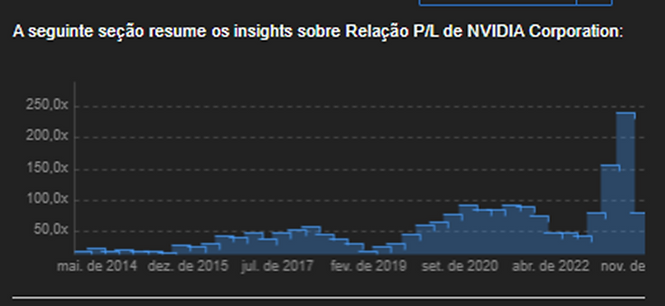

Isso porque a emrpesa negocia a um P/L de 80 vezes nos últimos 12 meses.

Este P/L é muito superior ao P/L médio de 63 x de 2019 a 2023 Nos últimos 5 anos, relação P/L da NVIDIA atingiu o pico em janeiro 2021 a 84,1x.

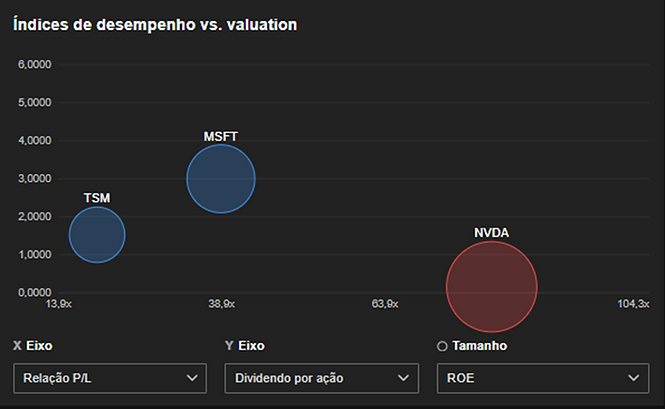

Isso coloca a empresa muito mais cara do que a TSMC e até que gigantes como a Microsoft (NASDAQ:MSFT), como mostra o gráfico abaixo:

Claro que outro ponto que podemos observar facilmente no gráfico acima é que a Nvidia possui um ROE (rentabilidade sobre o patrimônio) gigantesco de 69%, ante os já excelentes 20% da TSMC

Isso confere um prêmio de múltiplos para ela , e é explicado pois , como ela fica com a parte do design, não necessita tanto investimento em fábricas para produzir o s chios como é o caso da TSMC.

Fase 2) Parceria para fabricação

Intel e Samsung fabricam seus próprios chips, mas a maioria das empresas Em vez de construir suas próprias fábricas , desenvolvem o projeto do chip e terceirizam a fabricação para a TSMC, aproveitando sua especialização e tecnologia avançada.

Fase 3) Ganhos de escala com a produção em Massa:

Após garantir os padrões de qualidade os chips passam a ser produzidos em grandes volumes para atender à demanda global.

E aqui temos o diferencial da TSMC, dado que ela tem ate 70% do mercado!

Podemos dizer que a TSMC já está nesta faze o que é corroborado pelos últimos resultados excelentes da empresa.

O 4T23 da TSMC foi acima das estimativas

Os resultados superaram muito as expectativas dos analistas e as ações reagiram com alta forte.

A receita consolidada no 4T23 foi de US$ 19 bilhões, um crescimento de 14% frente ao terceiro trimestre de 2023 e estabilidade em relação ao mesmo 4T22

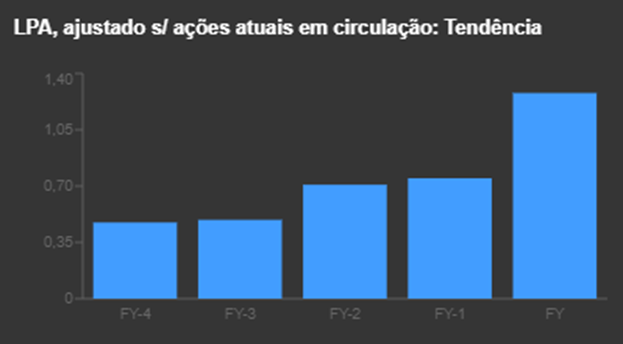

O lucro por ação foi de US$ 1,44 no 4T23 um crescimento de 13% ante o 3T23 e queda de 19% frente ao 4T22. O lucro superou em 4% as estimativas de US$ 1,38 por ação.

Veja o crescimento impressionante da empresa no lucro por ação nos últimos anos:

TSMC espera um 2024 forte

A TSMC divulgou expectativas para o primeiro trimestre de 2024 de receita entre US$ 18,0 bilhões e US$ 18,8 bilhões, com margens brutas entre 52% e 54% e margens operacionais entre 40% e 42%.

Apesar de esperar o 1T flat em receitas frente ao 4T, pela sazonalidade de smartphones, as expectativas continuam sendo de um 2024 de forte crescimento, com o impulso da tecnologia de 3 nanômetros e da alta demanda por computação de alto desempenho com o crescimento do uso da inteligência artificial.

Quem faz as máquinas para a TSMC traz boas notícias!

A holandesa ASML (AS:ASML) é uma das poucas empresas que produz maquinário para fabricação em EUV, cujo preço pode passar de US$ 400 milhões.

Aliás, em outro sinal da indústria “bombando” a ASML subiu 9% após os resultados do 4T23 recentemente divulgados.

A empresa superou a estimativa de receitas (foram de US$ 7,8 bilhões) e de lucros (US$ 5,20 ajustado por ação) dos analistas.

A melhor notícia foram as encomendas de empresas como a TSMC que é sua maior cliente,

Apple e Nvidia encomendaram mais de 9 bilhões de euros em novas máquinas para fazer chips no 4T23, um recorde trimestral e mais que o triplo do 3T23.

Deste valor 5 bilhões de euros são de máquinas mais avançadas.

O lucro líquido da ASML aumentou 9%, para 2 bilhões de euros no 4T23 e seu CEO citou sinais positivos de que os mercados finais continuam a se recuperar como a melhora na demanda por chips e taxas mais altas de utilização das fábricas.

A ASML, tal como a Nvidia, também negocia a um P/L maior de 41x ante 20x da TSMC.

Mas, afinal, vale a pena investir em TSMC?

Indo direto ao ponto: Acredito que SIM

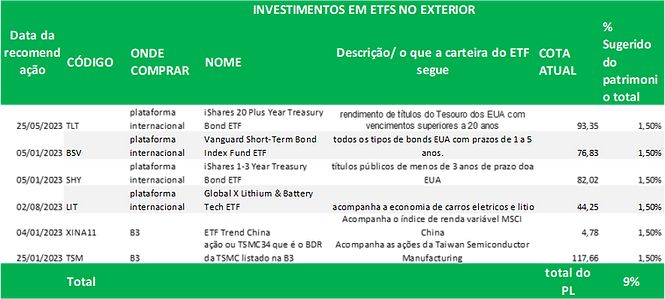

Por isso estou incluindo as ações da TSMC (TSM na NYSE ou via BDR TSMC34 (BVMF:TSMC34)) com um peso de 1% no Patrimônio total do cliente.

Assim, o percentual de ativos no exterior total está em 9% da carteira All In One

A ação vem a integrar nossa carteira internacional, que já é composta por alguns ETFs que seguem mercados dos EUA e China.

A TSMC hoje tem valor de mercado de aproximadamente US$ 572 bilhões

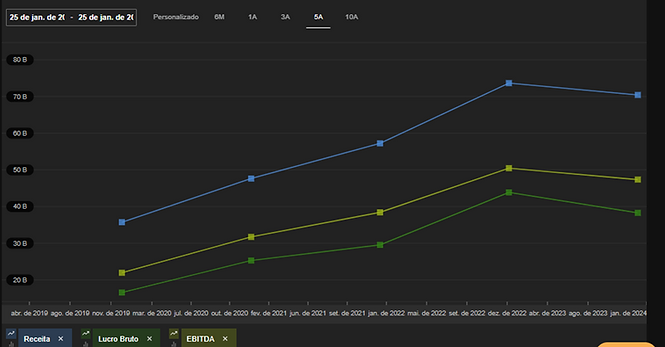

A receita dos últimos doze meses da Taiwan Semiconductor Manufacturing foi de 70 bilhões de dólares em 2023.

Veja no gráfico abaixo o crescimento histórico impressionante nos últimos anos, na receita, lucro bruto e Ebitda.

Acredito que o crescimento da receita tende a permanecer alto pelo maior uso de inteligência artificial, carros autônomos, computação de alta performance e outras aplicações que exigem chips de ponta.

A projeção de receita do mercado cresce conforme o gráfico abaixo:

As margens da TSMC são bastante altas, e a margem bruta foi de 54% nos últimos 12 meses.

O EV/Ebitda dos últimos doze meses da Taiwan Semiconductor Manufacturing é de 11 vezes, abaixo da média de 12x de 2018 a 2022 e bem longe do pico de 2020, de 16 vezes.

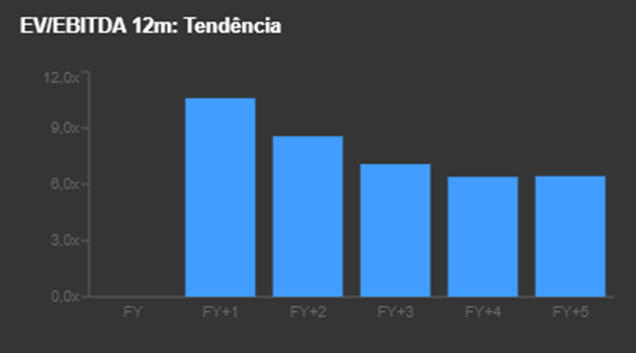

Apesar de não ser uma barganha, segundo as estimativas, com o crescimento dos negócios o múltiplo EV/Ebitda da TSMC cairá para 10 vezes em 2024, 9 vezes em 2025 e 7 vezes em 2026, como mostra o próximo gráfico.

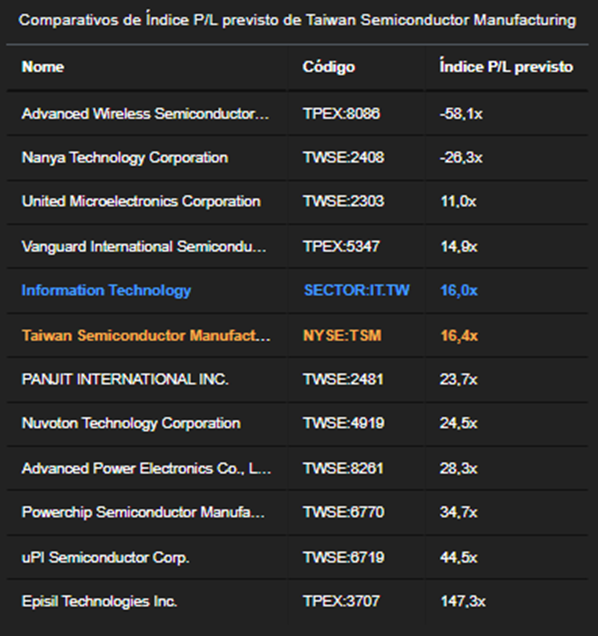

A empresa negocia a um Preço/Lucro de 20 vezes para os últimos 12 meses, como mostra a tabela abaixo:

O P/L atual da TSMC está abaixo da média de 23 vezes de 2018 a 2022 e bem abaixo do pico de 28 vezes de 2020.

Segundo as estimativas, com o crescimento dos negócios o múltiplo P/L da TSMC cai para 20x em 2024, 16x em 2025 e 14x em 2026, como mostra o gráfico abaixo:

Sim, é verdade que a empresa não é uma barganha. Mas nenhuma empresa com tecnologia de ponta, liderança absurda de mercado e crescimento de resultados seria.

Se compararmos os múltiplos da TSMC com o setor, no entanto, veremos que ela é uma das mais “baratas”, veja na tabela:

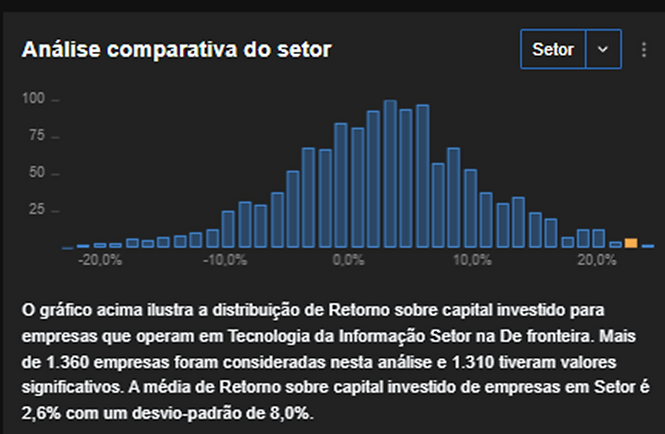

ROIC – uma das métricas mais importantes para mim

O Retorno sobre o Capital Investido (ROIC) é utilizado para avaliar a capacidade da empresa em criar valor, o que ocorre se ROIC é maior que o Custo Médio Ponderado de Capital.

O WACC pode ser considerado como o retorno mínimo exigido pelos investidores da empresa.

O ROIC da TSMC é altíssimo em 22%.

Desta forma a empresa está dentre os maiores retornos sobre o capital da sua indústria de atuação, com mostra o gráfico abaixo:

Riscos da tese

Alem dos tradicionais riscos de mercado de capitais, do risco do crescimento das economias globais afetando a demanda pelos produtos, e das concorrentes temos dois destaques.

A necessidade de Inovação Contínua, já que a TSMC precisa continuar investindo em pesquisa e desenvolvimento para manter-se na vanguarda da tecnologia de fabricação de semicondutores.

Mas o maior risco para a TSMC na minha opinião é geopolítico: Um possível conflito com a China seria o pior para seus negócios, na minha opinião.

A China não reconhece a autonomia da ilha e do outro lado da mesa, os EUA vem defendendo Taiwan , até pelos interesses comerciais, inclusive com a TSMC, dado que a região fabrica cerca de 70% da produção mundial de chips.

Este “problema” será mitigado com a diversificação geográfica da empresa.

A TSMC pretende investir US$ 40 bilhões nos EUA na construção de duas fábricas de semicondutores.

Se o design dos chips é principalmente feito nos EUA a fabricação dos chips ocorre majoritariamente (70%) Taiwan e Coreia, com matéria prima importada da Europa, Japão e outros.

Na minha opinião, dificilmente China e EUA abririam mão do fornecimento da TSMC pois, se ela parar, eu acho que o mundo inteiro pode parar de funcionar.

Investir nas ações da TSMC tem vários porquês:

· Posição Dominante, líder de mercado;

· Tecnologia de Ponta;

· Demanda Crescente por Semicondutores com AI;

· Globalização e Diversificação de Clientes com ida para os EUA;

· Eficiência Operacional, co ROIC de mais de 20% histórico:

· Crescimento no Setor de Tecnologia, que não tem como parar

A TSMC é uma peça fundamental na cadeia de produção de semicondutores, desempenhando um papel vital no fornecimento de chips para uma ampla gama de produtos eletrônicos.

Sua expertise e tecnologia desempenham um papel crucial na inovação tecnológica e no funcionamento da economia digital global e assim deverá ser pelos próximos anos.