Por Yasin Ebrahim

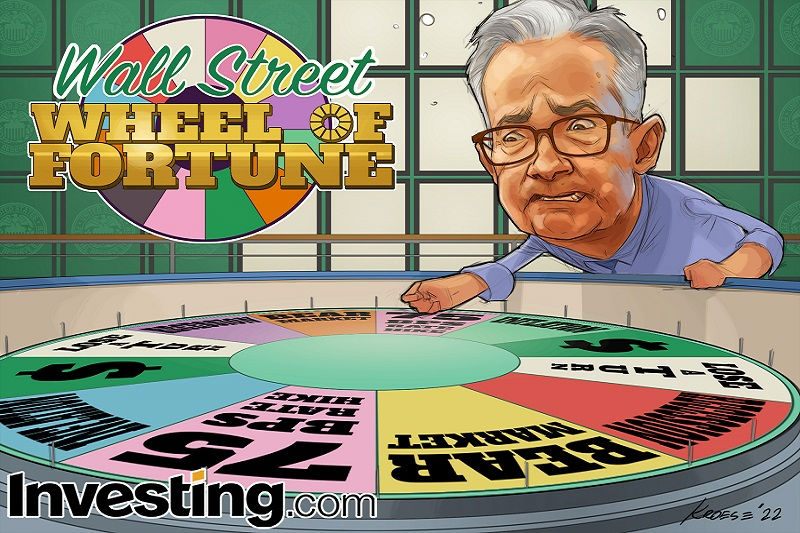

Investing.com -- A recente disposição do Federal Reserve de endossar em vez de recuar contra apostas agressivas de aumento da taxa de juros pegou muitos de surpresa, e agora alguns investidores em Wall Street acreditam que um aumento de 75 pontos-base está firmemente na mesa, mesmo que os dados de terça-feira mostrem uma inflação em queda.

Economistas do Morgan Stanley disse que esperava que os membros do Fed "diminuíssem a o ritmo do aperto monetário para 50bps na reunião de setembro", mas agora acredita que "75bps é agora o resultado mais provável para semana que vem, embora a impressão do IPC de agosto ainda estejapendente.”

A expectativa do mercado é uma deflação de 0,1% em agosto em comparação a julho, e uma desaceleração para 8,1% na base anual contra 8,5% do mês anterior, em virtude da queda dos preços do petróleo.

LEIA MAIS - Inflação dos EUA: Expectativa de diminuição da pressão no indicador de preços

No entanto, o núcleo da inflação, que exclui os preços voláteis de alimentos e energia, e é mais indicativo de pressões de preços subjacentes, é esperado que tenha permanecido estável em 0,3% em agosto, mas com uma subida para 6,1% nos 12 meses até agosto.

Outros economistas concordam, observando que uma desaceleração no ritmo da inflação provavelmente não forçará a mão do Fed a uma decisão menos agressiva, já que a inflação ainda permaneceria bem acima da meta de 2% do Banco Central dos EUA.

Se a inflação, particularmente o núcleo da inflação, “chegar um pouco mais mitigada”, ainda seria “muito cedo” para o Fed mudar para um aumento de 50 pontos base, segundo Johan Grahn, chefe de Estratégia de ETF da Allianz em entrevista recente ao Investing.com.

“A inflação não está nem perto do que o Fed está buscando”, acrescentou Grahn. “Se eles começarem a vacilar em sua comunicação e se tornarem um pouco mais dovish, estarão aumentando a chance de não atingir sua meta de inflação.”

A necessidade de velocidade nos aumentos das taxas, no entanto, provavelmente levará a taxa de referência do Fed para cerca de 3,875%, próximo ao território neutro, diz o Morgan Stanley, que prevê outro aumento de 50bps em novembro e um final de 25bps em dezembro .

Aumentar as taxas para um território neutro, que não estimula nem pesa sobre o crescimento econômico, provavelmente "moverá o Fed para uma posição mais agressiva após a reunião de dezembro", acrescentam economistas do Morgan Stanley, mas advertem que haverá “pouco espaço para um retorno aos cortes de juros, exceto em cenários de desaceleração extremamente acentuada”.